Der Kauf einer Immobilie ist eine bedeutende finanzielle Entscheidung, die sowohl für Privatpersonen als auch für Unternehmen relevant ist. In diesem Artikel beleuchten wir die Frage: Sollte man eine Immobilie privat kaufen oder über eine GmbH erwerben? Diese Entscheidung kann weitreichende Auswirkungen auf die finanzielle Situation, die Haftung und die steuerliche Belastung haben. Daher ist es wichtig, die Vor- und Nachteile sorgfältig abzuwägen, bevor man sich für einen Weg entscheidet.

An dieser Stelle möchten wir ausdrücklich auf unsere AGBs hinweisen: “Wir möchten darauf hinweisen, dass alle Informationen nach bestem Wissen und Gewissen erarbeitet wurden. Jedoch können wir keine Gewähr für die Genauigkeit oder Richtigkeit der Angaben auf unserer Website übernehmen. Außerdem stellen die auf den Webseiten der Gesellschaft aufgeführten Informationen stellen keine betriebswirtschaftliche, rechtliche oder steuerliche Beratung dar und können diese auch nicht ersetzen.”

Wir werden die verschiedenen Aspekte des privaten Immobilienkaufs sowie des Kaufs über eine GmbH beleuchten und dabei steuerliche, finanzielle, rechtliche und praktische Überlegungen berücksichtigen. Dabei werden wir uns auch mit Fallstudien und Erfahrungsberichten befassen, um einen umfassenden Einblick in die Thematik zu geben. Am Ende dieses Artikels sollten Sie besser gerüstet sein, um die für Ihre Situation beste Entscheidung zu treffen.

Kurz zusammengefasst: Steuerliche Unterschiede, Vor- und Nachteile zwischen privatem Kauf, Verkauf und einem GmbH-Kauf / Verkauf

- Privates Veräußerungsgeschäft und Gewinnsteuer: Wenn du eine Immobilie mit einer GmbH kaufst, profitierst du von Steuerersparnissen bei den Mieteinnahmen. Wenn du die Immobilie jedoch verkaufen willst, greift der Fiskus tiefer in die Tasche: In diesem Fall zahlen Unternehmen 15-30% Steuern auf den Gewinn – also 15% Körperschaftssteuer und eventuell Gewerbesteuer, deren Höhe vom Standort der Immobilie abhängt. Dieser Faktor kann besonders wichtig sein, wenn sich die Immobilie gut entwickelt hat.

- Grunderwerbsteuer: Beim Kauf einer Immobilie fallen verschiedene Kosten an. Unter anderem müssen auch Privatpersonen und GmbHs Grunderwerbsteuer zahlen – je nach Bundesland reicht diese von 3,5 % in Bayern, bis zu 6,5 % in Nordrhein-Westfalen oder Schleswig-Hoslstein. Siehe Näächstes Kapitel. Die Lage deines Grundstücks kann einen großen Einfluss auf deine Rendite haben.

- Verkauf als Privatperson: Ein Verkauf als Privatperson ist dagegen lukrativer: Ein privater Verkauf ist für dich nach einer Haltefrist von 10 Jahren steuerfrei. Vor Ablauf dieser Frist unterliegt der Erlös der Spekulationssteuer zu deinem individuellen Einkommensteuersatz. Du kannst die Frist verkürzen, indem du die Immobilie eine Zeit lang selbst nutzt. Achtung: Spekulationsfrist in Österreich und der Schweiz gibt es die Spekulationsfrist nicht (mehr) – private und gewerbliche Verkäufer/innen zahlen dort immer Gewinnsteuer, auch nachdem 10 Jahre vergangen sind.

- Vorteil für GmbHs: Mit einer GmbH können Immobilienkäufer/innen in bestimmten Konstellationen Grunderwerbsteuer sparen. Dazu erwerben sie im Rahmen eines sogenannten Share Deals Anteile an einer Gesellschaft, die Immobilien besitzt. Dies ist jedoch nur möglich, wenn < 95% der Immobilie verkauft werden und die restlichen Anteile beim Verkäufer verbleiben.

- Steuern auf Einkommen: Was ist mit Mieteinnahmen? Ob privat oder mit einer Gesellschaft mit beschränkter Haftung: Wer eine Immobilie als Investition kauft, beabsichtigt in der Regel, Mieteinnahmen zu erzielen. Wenn du als Privatperson eine Immobilie kaufst und sie vermietest, zahlst du auf den Mietüberschuss Einkommensteuer. Für Gutverdienende kann das bedeuten, dass bis zu 45 % Steuern auf die Mieteinnahmen fällig werden. Mit einer Immobilien-GmbH kann die Steuerlast auf etwa 15% gesenkt werden. Grundsätzlich sind eine Körperschaftsteuer von 15 % – eventuell zuzüglich des Solidaritätszuschlags von 5,5 % der 15 % – und ein durchschnittlicher Gewerbesteuersatz von 15 % fällig. Wenn die GmbH jedoch als reine Vermögensverwaltungsgesellschaft tätig ist, kann sie eine Befreiung von der Gewerbesteuerpflicht beantragen. Selbst wenn eine Gewerbesteuerpflicht besteht, liegt die Steuerbelastung unter dem Grenzsteuersatz von gut verdienenden Privatpersonen.

👉🏻 Siehe auch unsere Anleitung über Immobilien GmbH grüden

Grunderwerbsteuer in den Bundesländern – Stand 2023

- Baden-Württemberg: 5,0 Prozent

- Bayern: 3,5 Prozent

- Berlin: 6,0 Prozent

- Brandenburg: 6,5 Prozent

- Bremen: 5,0 Prozent

- Hamburg: 5,5 Prozent (bis 31.12.2022; 4,5 Prozent)

- Hessen: 6,0 Prozent

- Mecklenburg-Vorpommern: 6,0 Prozent

- Niedersachsen: 5,0 Prozent

- Nordrhein-Westfalen: 6,5 Prozent

- Rheinland-Pfalz: 5,0 Prozent

- Saarland: 6,5 Prozent

- Sachsen: 5,5 Prozent (bis 31.12.2022: 3,5 Prozent)

- Sachsen-Anhalt: 5,0 Prozent

- Schleswig-Holstein: 6,5 Prozent

- Thüringen: 6,5 Prozent (Absenkung auf 5,0 Prozent ab 1.1.2024 beschlossen)

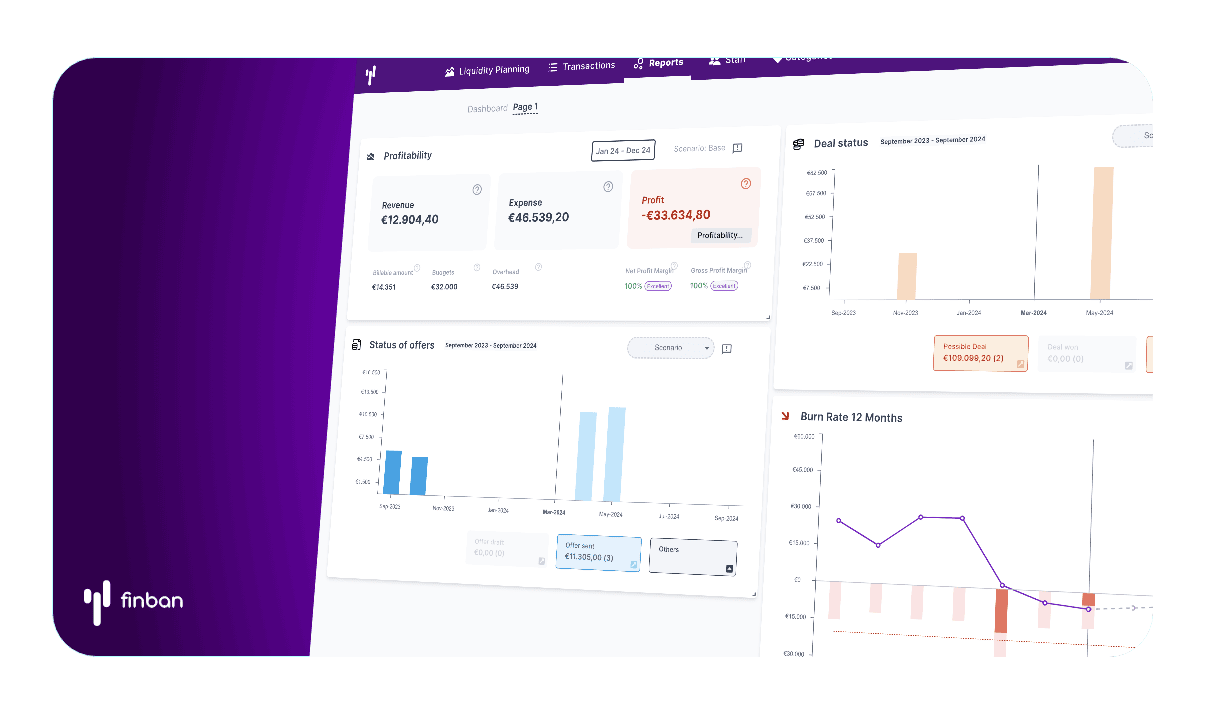

👉🏻 Pro-Tipp: Verwalte die Finanzen deiner Immobilien GmbH mit einer geeigneten Software

Am besten mit einer Liquiditätsplanungsoftware, wie z.B. finban.io

Vor- und Nachteile des privaten Immobilienkaufs

Beim privaten Immobilienkauf stehen Privatpersonen direkt als Eigentümer der Immobilie. Diese Methode bietet einige klare Vorteile, darunter Flexibilität und persönliche Kontrolle über die Immobilie. Privatpersonen können Entscheidungen treffen, die ihren individuellen Bedürfnissen und Vorlieben entsprechen, sei es bei Renovierungen, Vermietungen oder dem Verkauf der Immobilie.

Ein weiterer Vorteil ist die potenzielle Einsparung von Kosten, da der Kaufvorgang in der Regel weniger komplex ist als beim Kauf über eine GmbH. Allerdings gibt es auch Nachteile. Eine der größten Sorgen beim privaten Immobilienkauf ist die persönliche Haftung. Als Privatperson sind Sie direkt haftbar für etwaige Schäden oder rechtliche Probleme, die mit der Immobilie verbunden sind. Dies kann Ihr persönliches Vermögen gefährden und ein erhebliches Risiko darstellen.

Steuerliche Implikationen sind ebenfalls zu berücksichtigen. Je nach Standort und individueller Situation können die Steuern beim privaten Immobilienkauf variieren. Es ist wichtig, sich über die geltenden Steuergesetze und -vorschriften zu informieren, um unangenehme Überraschungen zu vermeiden.

Insgesamt bietet der private Immobilienkauf eine gewisse Freiheit und Flexibilität, birgt jedoch auch Risiken in Bezug auf Haftung und Steuerlast. Im nächsten Kapitel werden wir die Vor- und Nachteile des Immobilienkaufs über eine GmbH genauer betrachten.

Vor- und Nachteile des Immobilienkaufs über eine GmbH

Im Gegensatz zum privaten Immobilienkauf kann der Erwerb einer Immobilie über eine GmbH einige klare Vorteile bieten. Eine GmbH (Gesellschaft mit beschränkter Haftung) kann dazu beitragen, das persönliche Vermögen der Eigentümer vor etwaigen Haftungsrisiken zu schützen. Dies bedeutet, dass im Falle von Schadensersatzforderungen oder rechtlichen Problemen in Verbindung mit der Immobilie in der Regel nur das Vermögen der GmbH in Anspruch genommen werden kann, nicht aber das persönliche Vermögen der Gesellschafter.

Ein weiterer Vorteil ist die potenzielle Optimierung der Steuerlast. Durch den Kauf und die Verwaltung von Immobilien über eine GmbH können verschiedene steuerliche Vorteile genutzt werden, wie beispielsweise Abschreibungsmöglichkeiten oder die Möglichkeit, bestimmte Ausgaben steuerlich geltend zu machen. Dies kann dazu beitragen, die Gesamtsteuerlast zu reduzieren und die Rentabilität der Investition zu steigern.

Allerdings gibt es auch einige potenzielle Nachteile beim Immobilienkauf über eine GmbH. Die Gründung und Verwaltung einer GmbH können mit erheblichen Kosten verbunden sein, darunter die Gründungsgebühren, laufende Verwaltungskosten und die Kosten für die Buchführung. Zudem kann die Flexibilität eingeschränkt sein, da Entscheidungen in Bezug auf die Immobilie von den Organen der GmbH getroffen werden müssen, was zu längeren Entscheidungsprozessen führen kann.

Insgesamt bietet der Immobilienkauf über eine GmbH eine erhöhte Haftungsschutz und steuerliche Vorteile, birgt jedoch auch zusätzliche Kosten und eine gewisse Einschränkung der Flexibilität. Im nächsten Abschnitt werden wir die steuerlichen Aspekte genauer betrachten.

Steuerliche Aspekte

Die steuerlichen Aspekte spielen eine entscheidende Rolle bei der Wahl zwischen dem privaten Immobilienkauf und dem Kauf über eine GmbH. Beim privaten Immobilienkauf können verschiedene steuerliche Überlegungen relevant sein, darunter die Einkommensteuer auf Mieteinnahmen, die Grunderwerbsteuer beim Erwerb der Immobilie und gegebenenfalls die Umsatzsteuer bei gewerblicher Nutzung.

Im Falle des Immobilienkaufs über eine GmbH gelten andere steuerliche Regelungen. Die Gesellschaft ist als juristische Person steuerpflichtig und unterliegt daher der Körperschaftsteuer. Darüber hinaus können weitere steuerliche Vorteile genutzt werden, wie zum Beispiel die Möglichkeit, Abschreibungen geltend zu machen oder bestimmte Ausgaben steuerlich abzusetzen.

Es ist wichtig, sich über die geltenden Steuergesetze und -vorschriften in der jeweiligen Rechtsordnung zu informieren und gegebenenfalls professionelle steuerliche Beratung in Anspruch zu nehmen. Ein sorgfältiges Verständnis der steuerlichen Implikationen kann dazu beitragen, die Gesamtkosten und die Rentabilität der Investition zu optimieren.

Es ist auch wichtig zu beachten, dass sich die steuerlichen Regelungen im Laufe der Zeit ändern können, daher ist es ratsam, sich regelmäßig über aktuelle Entwicklungen auf dem Gebiet der Steuergesetzgebung zu informieren.

Im nächsten Kapitel werden wir die Haftungsfragen genauer betrachten und wie sie sich je nach Kaufmethode unterscheiden können.

Haftungsfragen

Die Frage der Haftung ist ein wichtiger Aspekt beim Immobilienkauf, der je nach Kaufmethode unterschiedliche Konsequenzen haben kann. Beim privaten Immobilienkauf ist der Käufer in der Regel persönlich für etwaige Schäden oder rechtliche Probleme in Verbindung mit der Immobilie haftbar. Dies bedeutet, dass das persönliche Vermögen des Käufers im Falle von Klagen oder anderen rechtlichen Auseinandersetzungen gefährdet sein kann.

Im Gegensatz dazu bietet der Kauf über eine GmbH eine gewisse Haftungsbeschränkung für die Gesellschafter. Da die GmbH eine eigenständige juristische Person ist, haftet sie in der Regel nur mit ihrem eigenen Vermögen für etwaige Verbindlichkeiten oder Schadensersatzforderungen. Das persönliche Vermögen der Gesellschafter ist in der Regel vor Ansprüchen in Verbindung mit der Immobilie geschützt, sofern keine persönliche Haftung vereinbart wurde.

Es ist jedoch wichtig zu beachten, dass es Ausnahmen geben kann und dass die Haftungsbeschränkung nicht absolut ist. Unter bestimmten Umständen können Gesellschafter einer GmbH persönlich haftbar gemacht werden, zum Beispiel bei grober Fahrlässigkeit oder vorsätzlichem Fehlverhalten. Es ist daher ratsam, sich über die spezifischen Haftungsregelungen in der jeweiligen Rechtsordnung zu informieren und gegebenenfalls rechtlichen Rat einzuholen.

Die Wahl zwischen dem privaten Immobilienkauf und dem Kauf über eine GmbH sollte daher auch unter dem Gesichtspunkt der Haftungsfragen sorgfältig abgewogen werden. Im nächsten Kapitel werden wir die finanziellen Überlegungen genauer betrachten und wie sie sich je nach Kaufmethode unterscheiden können.

Finanzielle Überlegungen

Bei der Entscheidung zwischen dem privaten Immobilienkauf und dem Kauf über eine GmbH spielen finanzielle Überlegungen eine entscheidende Rolle. Beim privaten Immobilienkauf können die finanziellen Auswirkungen je nach individueller Situation variieren. Zu berücksichtigen sind dabei unter anderem die Verfügbarkeit von Finanzierungsoptionen, die Höhe der Eigenkapitalanforderungen und die potenzielle Rendite der Investition.

Der Kauf über eine GmbH kann ebenfalls finanzielle Vorteile bieten, aber auch zusätzliche Kosten verursachen. Zu den finanziellen Vorteilen gehören die Möglichkeit, bestimmte Ausgaben steuerlich geltend zu machen, sowie potenzielle Steuerersparnisse durch Abschreibungen und andere steuerliche Vergünstigungen. Allerdings sind mit dem Betrieb einer GmbH auch Kosten verbunden, darunter Gründungsgebühren, laufende Verwaltungskosten und die Kosten für die Buchführung.

Es ist wichtig, die finanziellen Auswirkungen sowohl des privaten Immobilienkaufs als auch des Kaufs über eine GmbH sorgfältig zu analysieren und zu bewerten. Dies umfasst eine realistische Einschätzung der erwarteten Einnahmen und Ausgaben sowie eine Bewertung der langfristigen Rentabilität der Investition. Darüber hinaus sollten auch die persönlichen finanziellen Ziele und die Risikobereitschaft des Käufers berücksichtigt werden.

Eine umfassende finanzielle Analyse kann dazu beitragen, fundierte Entscheidungen zu treffen und potenzielle finanzielle Risiken zu minimieren. Im nächsten Kapitel werden wir die rechtlichen Rahmenbedingungen genauer betrachten und wie sie sich je nach Kaufmethode unterscheiden können.

Rechtliche Rahmenbedingungen

Die rechtlichen Rahmenbedingungen spielen eine entscheidende Rolle bei der Wahl zwischen dem privaten Immobilienkauf und dem Kauf über eine GmbH. Beim privaten Immobilienkauf sind Privatpersonen direkt als Eigentümer der Immobilie beteiligt. Dies bedeutet, dass sie persönlich für alle rechtlichen Verpflichtungen und Verbindlichkeiten in Bezug auf die Immobilie verantwortlich sind.

Im Gegensatz dazu ist beim Kauf über eine GmbH die GmbH als juristische Person Eigentümer der Immobilie. Dies bedeutet, dass die rechtlichen Verpflichtungen und Verbindlichkeiten in der Regel auf die GmbH und nicht auf die Gesellschafter übertragen werden. Dies kann dazu beitragen, das persönliche Vermögen der Gesellschafter vor etwaigen rechtlichen Risiken zu schützen.

Es ist jedoch wichtig zu beachten, dass auch beim Kauf über eine GmbH bestimmte rechtliche Anforderungen und Einschränkungen zu beachten sind. Dazu gehören unter anderem die Gründung und Verwaltung der GmbH gemäß den gesetzlichen Bestimmungen, die Einhaltung von Buchführungs- und Berichtspflichten sowie die Beachtung von Vertrags- und Haftungsfragen.

Es ist ratsam, sich über die geltenden rechtlichen Rahmenbedingungen in der jeweiligen Rechtsordnung zu informieren und gegebenenfalls rechtlichen Rat einzuholen. Eine sorgfältige Prüfung der rechtlichen Rahmenbedingungen kann dazu beitragen, potenzielle rechtliche Risiken zu minimieren und die Rechtskonformität der Transaktion sicherzustellen.

Im nächsten Kapitel werden wir Fallstudien und Erfahrungsberichte betrachten, um einen praxisnahen Einblick in die Thematik zu geben.