Liquiditätsplaner – eine kurze Übersicht

Die Liquiditätsplanung ist ein wesentlicher Bestandteil der Finanzplanung von Unternehmen. Sie dient dazu, die Zahlungsfähigkeit des Unternehmens sicherzustellen, indem der Cashflow so gesteuert wird, dass kurzfristige Verpflichtungen wie Gehälter, Mieten, Kredite und Zahlungseingänge erfüllt werden können. Dafür müssen Mittelzu- und -abflüsse prognostiziert und Finanzdaten analysiert werden. Ein gut strukturierter Liquiditätsplan ermöglicht es Unternehmern, potenzielle Liquiditätsengpässe frühzeitig zu erkennen und geeignete Maßnahmen zur Sicherung ihrer finanziellen Stabilität zu ergreifen.

Die Buchhaltung spielt dabei eine wichtige Rolle, da sie den Kontostand und die finanzielle Situation des Unternehmens widerspiegelt. Auf dieser Grundlage können Unternehmer fundierte Entscheidungen treffen und ihre Liquiditätsplanung entsprechend anpassen.

Ein gesunder Cashflow ist für die finanzielle Stabilität eines Unternehmens unerlässlich. Daher sollten Unternehmer regelmäßig ihre Liquiditätsplanung überprüfen und gegebenenfalls Strategien zur Verbesserung des Cashflows entwickeln. Durch eine frühzeitige Erkennung von Liquiditätsengpässen und eine optimale Steuerung des Cashflows kann die Zahlungsfähigkeit des Unternehmens langfristig gesichert werden.

Beispiel:

Nehmen wir ein kleines Produktionsunternehmen, das ein Zahlungsziel von 30 Tagen für seine Kunden hat, aber seine Lieferanten innerhalb von 15 Tagen bezahlen muss. Das Unternehmen könnte in Liquiditätsschwierigkeiten geraten, wenn die Kunden ihre Zahlungen verzögern, so dass das Unternehmen nicht genug Geld hat, um die Lieferanten zu bezahlen. Um dieses Problem zu lösen, kann das Unternehmen einen Liquiditätsplan erstellen, der die Mittelzuflüsse aus Kundenzahlungen und die Mittelabflüsse für Lieferantenzahlungen, Gehaltszahlungen und andere Ausgaben prognostiziert. Wenn das Unternehmen potenzielle Liquiditätslücken erkennt, kann es proaktive Maßnahmen ergreifen, z. B. bessere Zahlungsbedingungen mit den Lieferanten aushandeln, sich um kurzfristige Finanzierungen bemühen oder den Kunden Rabatte für frühzeitige Zahlungen anbieten.

Tipps:

Aktualisiere deinen Liquiditätsplan regelmäßig: Finanzielle Umstände können sich schnell ändern, deshalb ist es wichtig, deinen Liquiditätsplan regelmäßig zu aktualisieren, um die neuesten Informationen zu berücksichtigen und genaue Cashflow-Prognosen zu erhalten.

Überwache die wichtigsten Liquiditätskennzahlen: Behalte Kennzahlen wie die Current Ratio, die Quick Ratio und den Cash Conversion Cycle im Auge, um die Liquidität und finanzielle Gesundheit deines Unternehmens zu beurteilen.

Optimiere die Debitoren- und Kreditorenbuchhaltung: Um die Liquidität zu verbessern, solltest du Strategien zur Beschleunigung des Forderungseinzugs und zur Verlängerung der Zahlungsfristen für Verbindlichkeiten in Betracht ziehen.

Halte eine Bargeldreserve vor: Eine Bargeldreserve kann in Zeiten geringer Liquidität ein Polster bilden, das dir hilft, unerwartete Ausgaben zu tätigen oder Investitionsmöglichkeiten zu nutzen.

Diversifiziere Einnahmequellen: Wenn du dich auf eine einzige Einnahmequelle verlässt, kann das dein Unternehmen gefährden. Indem du deine Einnahmequellen diversifizierst, kannst du die Abhängigkeit von einem bestimmten Kunden oder einer bestimmten Branche verringern und deine finanzielle Stabilität insgesamt verbessern.

Nutze die Technologie: Erwäge den Einsatz von Liquiditätsplanungssoftware, um deine Cashflow-Prognosen zu optimieren, Finanzdaten zu analysieren und potenzielle Liquiditätsprobleme zu erkennen.

9 Liquiditätsplaner – kurz vorgestellt

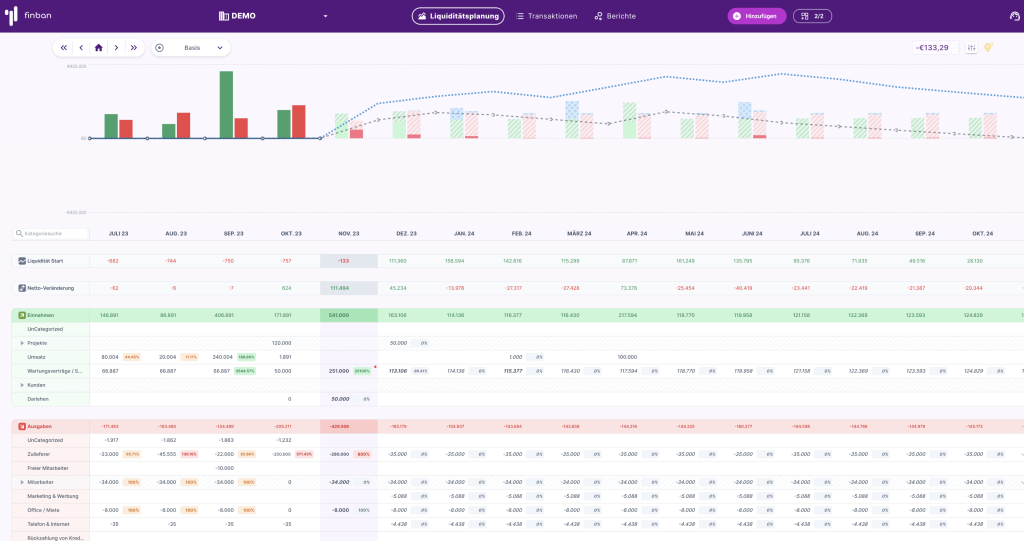

finban

- Überwachung und Prognosen: finban bietet ein umfassendes Finanz-Dashboard, das einen Echtzeit-Einblick in die Unternehmensleistung ermöglicht.

- Szenario-Analyse: Sehr einfach zu bedienende Szenario-Analyse. Mit der Besonderheit, Transaktionen oder Sequenzen, in einem einzigartigen Ansatz via Drag-and-drop zu verschieben und damit noch einfacher zu planen.

- Integration mit anderen Systemen: Derzeit sind nur ein paar Integrationen vorhanden, es kommen aber monatlich neue hinzu.

- Zielgruppe: KMU, Einzelunternehmer, Freelancer, Start-ups

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👍🏼👍🏼👍🏼

- Reports: 👌🏼👌🏼

- Preis: 💰

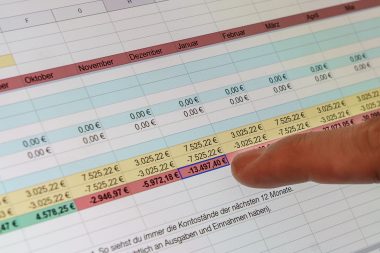

Excel

- Überwachung und Prognosen: Wenn Du Dir die Zeit nimmst und verfügbare Excel-Vorlagen ordentlich für Deine Bedürfnisse anpasst, kann man mit Excel gute Ergebnisse erzielen

- Szenario-Analyse: Einfache Liquiditätsplanung ist mit Excel möglich – willst Du zusätzlich Szenarien abbilden, wird es kompliziert

- Integration mit anderen Systemen: Kaum möglich, kompliziert oder manuell

- Zielgruppe: KMU

- Handhabung: 👎🏼

- Liquiditätsplanung: 👍🏼

- Reports: 👌🏼

- Preis: 💰

AGICAP

- Überwachung und Prognosen: AGICAP bietet eine Echtzeit-Überwachung von Umsätzen, Ausgaben und Gewinnen und lässt hier kaum Wünsche offen.

- Szenario-Analyse: Die Szenario-Analyse ist sehr umfangreich, aber etwas umständlich zu bedienen. Eher für umfangreichere Planungen geeignet.

- Integration mit anderen Systemen: AGICAP lässt sich mit einer Vielzahl anderer Systeme integrieren, z. B. mit lexoffice und anderen gängigen ERP-Systemen.

- Zielgruppe: Mittelständische Unternehmen

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👍🏼👍🏼👍🏼

- Reports: 👌🏼👌🏼

- Preis: 💰💰💰

Sage Intacct

- Überwachung und Prognosen: Sage Intacct bietet ein umfassendes Finanz-Dashboard, das einen Echtzeit-Einblick in die Unternehmensleistung ermöglicht.

- Szenario-Analyse: Sage Intacct bietet zwar Budgetierungs- und Planungstools, verfügt aber im Vergleich zu spezialisierten Prognosetools möglicherweise nicht über umfangreiche Funktionen zur Szenarioanalyse.

- Integration mit anderen Systemen: Sage Intacct lässt sich mit einer Vielzahl anderer Systeme integrieren, z. B. mit Salesforce und anderen gängigen ERP-Systemen.

- Zielgruppe: KMU

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👍🏼

- Reports: 👌🏼👌🏼

- Preis: 💰💰

QuickBooks Online

- Überwachung und Prognosen: QuickBooks bietet eine Echtzeit-Überwachung von Umsätzen, Ausgaben und Gewinnen. Allerdings sind die Prognosemöglichkeiten im Vergleich zu spezialisierteren Tools möglicherweise etwas eingeschränkt.

- Szenario-Analyse: QuickBooks ist nicht für seine robusten Funktionen zur Szenarioanalyse bekannt. Es ist eher eine Buchhaltungssoftware als ein strategisches Planungsinstrument.

- Integration mit anderen Systemen: QuickBooks verfügt über ein umfangreiches Ökosystem an Integrationen, u. a. mit gängigen CRM-, Lohnbuchhaltungs- und Projektmanagement-Systemen.

- Zielgruppe: KMU

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👎🏼

- Reports: 👌🏼

- Preis: 💰

Xero

- Überwachung und Prognosen: Xero bietet Echtzeit-Updates zum Cashflow und zur Unternehmensleistung. Es verfügt nicht über eigene Prognosefunktionen, lässt sich aber mit Prognosetools von Drittanbietern integrieren.

- Szenario-Analyse: Xero unterstützt die Szenarioanalyse nicht von Haus aus, aber es sind Integrationen verfügbar.

- Integration mit anderen Systemen: Xero verfügt über einen umfangreichen App-Marktplatz, der die Integration mit einer Vielzahl von anderen Unternehmenssoftware ermöglicht.

- Zielgruppe: Kleine Unternehmen, Einzelunternehmer und Freelancer

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👎🏼

- Reports: 👌🏼

- Preis: 💰

PlanGuru

- Überwachung und Prognosen: PlanGuru bietet solide Prognosefunktionen, aber möglicherweise keine Echtzeitüberwachung im gleichen Umfang wie andere Tools.

- Szenario-Analyse: PlanGuru unterstützt komplexe Szenarioanalysen und Budgetierungsaufgaben.

- Integration mit anderen Systemen: PlanGuru kann Daten aus Excel, QuickBooks und Xero importieren.

- Zielgruppe: KMU

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👍🏼👍🏼

- Reports: 👌🏼👌🏼

- Preis: 💰💰

CashAnalytics

- Überwachung und Prognosen: CashAnalytics konzentriert sich auf Cash-Prognosen und Liquiditätsplanung und bietet Echtzeit-Berichtsfunktionen.

- Szenario-Analyse: Das Tool ermöglicht die Modellierung von Szenarien, um den zukünftigen Liquiditätsbedarf zu prognostizieren.

- Integration mit anderen Systemen: CashAnalytics kann mit einer Vielzahl von ERP- und anderen Systemen integriert werden, um die erforderlichen Finanzdaten zu erhalten.

- Zielgruppe: KMU

- Handhabung: 🫶🏼🫶🏼

- Liquiditätsplanung: 👍🏼👍🏼👍🏼

- Reports: 👌🏼👌🏼👌🏼

- Preis: 💰💰💰

finway

- Überwachung und Prognosen: finway bietet ein Finanz-Dashboard, das einen Einblick in die Unternehmenskennzahlen ermöglicht.

- Szenario-Analyse: finway bietet Budgetierungs- und Spesenmanagement, und verfügt über eine einfache Liquiditätsplanung – aber im Vergleich zu spezialisierten Liquiditätsplanern nicht über umfangreiche Funktionen zur Planung und Szenario-Analyse.

- Integration mit anderen Systemen: finway lässt sich mit einer Vielzahl anderer Systeme integrieren

- Zielgruppe: KMU, Kleine Unternehmen, Einzelunternehmer

- Handhabung: 🫶🏼

- Liquiditätsplanung: 👍🏼👍🏼

- Reports: 👌🏼👌🏼

- Preis: 💰💰

Auswahl der richtigen Liquiditätsplanung Software

Die Auswahl der richtigen Liquiditätsplanung Software kann eine Herausforderung sein, da es viele verschiedene Optionen mit unterschiedlichen Funktionen und Preispunkten gibt. Hier sind einige Faktoren, die Sie bei der Auswahl einer Liquiditätsplanung Software berücksichtigen sollten:

- Benutzerfreundlichkeit: Die Software sollte einfach zu bedienen und zu navigieren sein, auch für Benutzer ohne umfangreiche technische Kenntnisse. Eine intuitive Benutzeroberfläche und klare Anleitungen können die Einarbeitungszeit reduzieren und die Benutzerakzeptanz erhöhen.

- Funktionalität: Die Software sollte alle Funktionen bieten, die Sie für Ihre Liquiditätsplanung benötigen. Dazu können Datenaggregation, Cashflow-Prognose, Risikoanalyse, Berichterstattung und andere Funktionen gehören.

- Integration: Die Software sollte sich nahtlos in Ihre bestehenden Systeme und Anwendungen integrieren lassen. Dies kann die Effizienz verbessern und Dateninkonsistenzen reduzieren.

- Skalierbarkeit: Die Software sollte in der Lage sein, mit Ihrem Unternehmen zu wachsen. Sie sollte in der Lage sein, eine zunehmende Menge an Daten zu verarbeiten und zusätzliche Benutzer zu unterstützen, ohne an Leistung zu verlieren.

- Support und Service: Der Anbieter sollte zuverlässigen technischen Support und Kundenservice bieten. Dies kann besonders wichtig sein, wenn Sie auf Probleme stoßen oder Hilfe bei der Nutzung der Software benötigen.

- Preis-Leistungs-Verhältnis: Schließlich sollten Sie das Preis-Leistungs-Verhältnis der Software berücksichtigen. Die Kosten der Software sollten in Relation zu den angebotenen Funktionen und dem Nutzen für Ihr Unternehmen stehen.

Indem Sie diese Faktoren berücksichtigen, können Sie eine informierte Entscheidung treffen und die Liquiditätsplanung Software auswählen, die am besten zu den Bedürfnissen und Zielen Ihres Unternehmens passt.

Häufig gestellte Fragen – FAQ

Was versteht man unter einem Liquiditätsplan?

Ein Liquiditätsplan ist quasi dein Finanz-Orakel. Es zeigt dir, wie viel Kohle du hast, wie viel reinkommt und wie viel rausgeht. Das Ziel? Keine bösen Überraschungen. Du siehst sofort, ob du genug Cash hast, um Rechnungen und Gehälter zu zahlen.

Was gehört alles in einen Liquiditätsplan?

Also, zuerst packst du alle Einnahmen rein. Verkäufe, Darlehen, alles. Dann kommen die Ausgaben dran: Miete, Gehälter, Einkauf, und so weiter. Du teilst das normalerweise nach Monaten auf und siehst dann, wie viel Geld am Ende des Monats (oder einer anderen Periode) übrig bleibt.

Wer erstellt ein Liquiditätsplan?

In kleineren Buden macht das oft der Chef (mit finban.io z.B.) selbst oder jemand aus dem Finanzteam. In größeren Unternehmen gibt’s dafür spezialisierte Leute, die nur damit beschäftigt sind. Und natürlich kann man auch einen externen Berater holen, wenn man sich nicht sicher ist.

Wie erstelle ich ein Liquiditätsplan?

Du startest am besten mit einer Tabelle. Spalten für Monate und Zeilen für Einnahmen und Ausgaben. Trag alle Zahlen ein, und voilà, du siehst, wie deine Finanzen aussehen. Es gibt auch spezielle SaaS-Lösungen, die dir den ganzen Kram abnehmen und fancy Grafiken zaubern.

Was versteht man unter einem Liquiditätsplan?

Eigentlich alle, aber vor allem, wenn dein Geschäft saisonal ist oder wenn du hohe Fixkosten hast. Startups brauchen auch oft einen Liquiditätsplan, weil Investoren darauf stehen. In der Corona-Zeit hat man auch gesehen, dass Liquiditätspläne echt wichtig sein können, um Krisen besser zu managen.

Welche Geschäftsmodelle benötigen Liquiditätsplaner?

Projekt-getriebene Geschäftsmodelle (z.B. Agenturen, Beratungsunternehmen)

Projektbasierte Unternehmen wie Werbeagenturen, Design-Studios, Beratungsunternehmen und andere Dienstleistungsunternehmen stehen ebenfalls vor besonderen Herausforderungen bei der Liquiditätsplanung. Diese Herausforderungen ergeben sich aus den Besonderheiten ihres Geschäftsmodells, das sich auf die Ausführung von Kundenprojekten konzentriert.

Einer der kritischen Aspekte für diese Unternehmen ist das Management von Cashflows. Sie erzielen Einnahmen in der Regel durch Projekte, die über einen bestimmten Zeitraum ausgeführt werden und deren Zahlungen oft verzögert oder in Meilensteinen erfolgen. Daher können Einnahmen und Ausgaben stark variieren, je nachdem, in welchem Stadium sich verschiedene Projekte befinden. Ein Liquiditätsplaner kann dabei helfen, diese Cashflows zu prognostizieren und zu steuern, um die Liquidität zu sichern.

Darüber hinaus haben diese Unternehmen oft einen hohen Bedarf an Working Capital, um die laufenden Kosten ihrer Projekte zu decken, wie z.B. Gehälter, Mieten und sonstige Betriebskosten. Ein Liquiditätsplaner kann dabei helfen, den Working-Capital-Bedarf zu ermitteln und zu optimieren, um die Effizienz zu maximieren und die Liquidität zu gewährleisten.

Ein weiteres zentrales Thema für projektbasierte Unternehmen ist die Preisgestaltung. Die Preise müssen so festgelegt werden, dass sie die Kosten decken und gleichzeitig einen Gewinn erzielen. Ein Liquiditätsplaner kann dabei helfen, die Kosten und den Gewinn für jedes Projekt genau zu berechnen und eine optimale Preisstrategie zu entwickeln.

Schließlich müssen projektbasierte Unternehmen oft Investitionen in Ausrüstung, Software oder andere Ressourcen tätigen, um ihre Dienstleistungen zu erbringen. Ein Liquiditätsplaner kann dabei helfen, diese Investitionen zu planen und zu finanzieren, um sicherzustellen, dass das Unternehmen seine strategischen Ziele erreicht, ohne seine Liquidität zu gefährden.

Zusammenfassend lässt sich sagen, dass ein Liquiditätsplaner ein wertvolles Werkzeug für projektbasierte Unternehmen sein kann. Er bietet datengestützte Einblicke und Werkzeuge zur Verwaltung von Cashflows, Working Capital und Preisgestaltung und unterstützt das Unternehmen bei der Planung und Finanzierung von Investitionen. Durch die Optimierung der Liquidität kann er dazu beitragen, die finanzielle Stabilität und den Geschäftserfolg dieser Unternehmen zu sichern.

E-Commerce-Unternehmen

E-Commerce-Unternehmen, insbesondere solche, die auf einer Plattform wie Shopify, Amazon oder eBay operieren, stehen oft vor einzigartigen Herausforderungen bei der Liquiditätsplanung. Diese Herausforderungen sind teils auf die Volatilität der Online-Verkaufslandschaft und teils auf die Art und Weise zurückzuführen, wie diese Unternehmen operieren.

Zum einen können Umsätze in E-Commerce-Unternehmen stark variieren. Dies kann auf saisonale Schwankungen, Veränderungen im Käuferverhalten, Konkurrenzdruck und andere Faktoren zurückzuführen sein. Dies macht die genaue Vorhersage von Einnahmen zu einer Herausforderung. Daher kann ein Liquiditätsplaner eine wichtige Rolle bei der Bereitstellung von datengestützten Prognosen und Szenarien spielen, um die Geschäftsleitung bei der Entscheidungsfindung zu unterstützen.

Zum anderen sind die Kostenstrukturen in E-Commerce-Unternehmen oft komplex. Sie können hohe variable Kosten durch Direktmarketing, Vertrieb und Versand sowie fixe Kosten durch Lagerhaltung, Plattformgebühren und Mitarbeitergehälter haben. Ein Liquiditätsplaner kann diese Faktoren berücksichtigen und dabei helfen, ein klareres Bild der Cashflow-Situation zu zeichnen.

Außerdem können E-Commerce-Unternehmen oft von kurzfristigen Finanzierungsmechanismen profitieren, wie z.B. Verkäuferfinanzierung auf Plattformen wie Amazon. Diese können die Liquidität kurzfristig verbessern, aber auch zu langfristigen Verbindlichkeiten führen. Ein Liquiditätsplaner kann dabei helfen, die langfristigen Auswirkungen solcher Entscheidungen zu verstehen und zu planen.

Schließlich haben E-Commerce-Unternehmen oft Bedarf an Investitionen in Wachstum und Skalierung. Sie müssen Investitionen in Inventar, Marketing und Technologie tätigen, um mit dem Wettbewerb Schritt zu halten. Ein Liquiditätsplaner kann dabei helfen, die Finanzierung dieser Investitionen zu planen und sicherzustellen, dass das Unternehmen seine Ziele erreicht, ohne seine Liquidität zu gefährden.

Insgesamt gesehen, spielen Liquiditätsplaner eine entscheidende Rolle für das erfolgreiche Management von E-Commerce-Unternehmen. Durch die Bereitstellung von datengestützten Einblicken und Prognosen unterstützen sie die Geschäftsleitung bei der Steuerung des Unternehmens in einer oft unvorhersehbaren Landschaft.

Unternehmen mit saisonalen Geschäftsmodellen

Unternehmen, die saisonabhängig arbeiten, stehen vor besonderen Herausforderungen in Bezug auf ihre Liquiditätsplanung. Dazu zählen Tourismusunternehmen, Landwirtschaftsbetriebe, Einzelhändler und viele andere Arten von Unternehmen, deren Geschäftstätigkeit aufgrund von saisonalen Schwankungen in der Nachfrage variiert.

Ein Hauptmerkmal dieser Unternehmen ist, dass ihre Einnahmen und Ausgaben im Laufe des Jahres stark schwanken können. Ein Beispiel: Ein Skiresort verdient den Großteil seines Jahresumsatzes in den Wintermonaten, hat aber das ganze Jahr über fixe Kosten wie Personal, Instandhaltung und Betriebskosten. Dies kann zu Phasen hoher Liquidität während der Hochsaison und möglichen Liquiditätsengpässen in der Nebensaison führen.

Ein Liquiditätsplaner ist in solchen Fällen von unschätzbarem Wert. Er kann Unternehmen dabei helfen, ihren Cashflow genau zu prognostizieren und ihre Ausgaben entsprechend zu planen. Mit Hilfe von Liquiditätsprognosen können Unternehmen ihre finanziellen Ressourcen effizienter verwalten und sicherstellen, dass sie in der Lage sind, ihre Verpflichtungen auch in Zeiten geringerer Einnahmen zu erfüllen.

Darüber hinaus können Unternehmen mit saisonalen Geschäftsmodellen von einer strategischen Liquiditätsplanung profitieren, um Investitionen in Infrastruktur, Personal oder Marketingaktivitäten zu planen. Diese Investitionen sind oft notwendig, um das Unternehmen wettbewerbsfähig zu halten und das Geschäftswachstum zu fördern. Ein Liquiditätsplaner kann Unternehmen dabei helfen, diese Ausgaben in ihre Finanzplanung einzubeziehen und sicherzustellen, dass sie über ausreichende Ressourcen verfügen, um diese Investitionen zu tätigen, ohne ihre Liquidität zu gefährden.

Insgesamt kann ein Liquiditätsplaner dazu beitragen, das finanzielle Gleichgewicht in Unternehmen mit saisonalen Geschäftsmodellen zu wahren. Durch die Bereitstellung genauer Prognosen und strategischer Beratung unterstützt er Unternehmen dabei, ihr Geschäft effektiv zu steuern und ihre finanzielle Gesundheit zu sichern.

Startups und wachsende Unternehmen

Startups und wachsende Unternehmen haben oft besondere Anforderungen an die Liquiditätsplanung. Aufgrund ihres Wachstumsziels und der Unsicherheiten, die mit dem Aufbau eines neuen Unternehmens einhergehen, stehen sie vor einzigartigen Herausforderungen.

Ein zentrales Problem für Startups und wachsende Unternehmen ist die Vorhersage von Einnahmen. Viele Startups beginnen mit begrenzten Verkaufsdaten und müssen daher auf Schätzungen und Annahmen zurückgreifen, um ihren zukünftigen Umsatz zu prognostizieren. Ein Liquiditätsplaner kann dabei helfen, realistische und datengestützte Prognosen zu erstellen, um die finanzielle Planung zu verbessern.

Gleichzeitig haben Startups und wachsende Unternehmen oft hohe Anfangsausgaben, sei es für die Entwicklung von Produkten, den Aufbau eines Teams oder Marketingaktivitäten. Sie müssen ihre Ausgaben sorgfältig planen und steuern, um nicht vorzeitig aus dem Geld zu laufen. Ein Liquiditätsplaner kann dabei helfen, die Kostenstruktur des Unternehmens zu verstehen und die Liquidität während dieser entscheidenden Wachstumsphase zu managen.

Ein weiteres zentrales Thema für Startups und wachsende Unternehmen ist die Beschaffung von Finanzmitteln. Viele dieser Unternehmen sind auf externe Finanzierung durch Venture-Capital, Kredite oder andere Finanzierungsquellen angewiesen. Ein Liquiditätsplaner kann dabei helfen, den Finanzierungsbedarf des Unternehmens zu ermitteln und einen Plan für die Kapitalbeschaffung zu erstellen.

Schließlich können Startups und wachsende Unternehmen oft von einem effizienten Working Capital Management profitieren. Durch die Optimierung von Forderungen, Verbindlichkeiten und Beständen kann das Unternehmen seine Liquidität verbessern und gleichzeitig seine betriebliche Effizienz steigern. Ein Liquiditätsplaner kann dabei helfen, diese Aspekte zu managen und zu optimieren.

Zusammenfassend lässt sich sagen, dass Liquiditätsplaner für Startups und wachsende Unternehmen von unschätzbarem Wert sein können. Durch die Bereitstellung genauer Prognosen, das Management der Kosten und die Unterstützung bei der Finanzbeschaffung können sie dazu beitragen, das Wachstum des Unternehmens zu unterstützen und seine finanzielle Stabilität zu sichern.

Freiberufler und Kleinunternehmer

Für Freiberufler und Kleinunternehmer ist die Liquiditätsplanung genauso wichtig wie für größere Unternehmen. Tatsächlich kann sie angesichts ihrer oft begrenzten Ressourcen und ihrer Anfälligkeit für unerwartete finanzielle Herausforderungen noch wichtiger sein.

Freiberufler und Kleinunternehmer haben oft unregelmäßige Einnahmen. Sie können Perioden mit hohem Einkommen und dann wieder Perioden mit wenig oder gar keinem Einkommen erleben. Dies macht die Vorhersage ihres Cashflows schwierig. Ein Liquiditätsplaner kann ihnen dabei helfen, diese Schwankungen zu berücksichtigen und ein finanzielles Sicherheitsnetz für Zeiten geringerer Einnahmen zu schaffen.

Auch die Kostenstruktur von Freiberuflern und Kleinunternehmern kann komplex sein. Sie haben oft eine Mischung aus fixen und variablen Kosten und müssen diese sorgfältig verwalten, um ihre Rentabilität zu sichern. Ein Liquiditätsplaner kann dabei helfen, ein klares Bild dieser Kosten zu zeichnen und sie effektiv zu steuern.

Ein weiteres wichtiges Thema für Freiberufler und Kleinunternehmer ist die Finanzierung. Viele sind auf persönliche Ersparnisse, Kredite oder andere Formen der Finanzierung angewiesen, um ihr Geschäft zu starten und zu betreiben. Ein Liquiditätsplaner kann dabei helfen, den Finanzierungsbedarf des Unternehmens zu ermitteln und einen Plan für dessen Deckung zu erstellen.

Zusammenfassend lässt sich sagen, dass Liquiditätsplaner für Freiberufler und Kleinunternehmer ein wichtiges Werkzeug zur Steuerung ihres Geschäfts und zur Sicherung ihrer finanziellen Stabilität sein können. Durch die Bereitstellung von Prognosen, das Management der Kosten und die Unterstützung bei der Finanzplanung können sie dazu beitragen, das Wachstum und den Erfolg dieser Unternehmen zu unterstützen.

Unternehmen mit komplexen Lieferketten

Unternehmen mit komplexen Lieferketten, wie z.B. Hersteller, Großhändler oder Unternehmen in der Logistikbranche, stehen vor besonderen Herausforderungen bei der Liquiditätsplanung. Ihre Geschäftsmodelle sind oft mit einer Reihe von finanziellen Risiken und Unsicherheiten verbunden, die eine sorgfältige Planung und Management erfordern.

Ein wesentlicher Aspekt ist hierbei die Verwaltung der Bestände. Unternehmen mit großen Inventarbeständen binden einen erheblichen Teil ihrer Liquidität in Form von Lagerbeständen. Ein Liquiditätsplaner kann dabei helfen, die optimale Menge an Beständen zu bestimmen, um sowohl die Kundennachfrage zu erfüllen als auch die Liquidität zu optimieren.

Darüber hinaus haben diese Unternehmen oft mit einer Reihe von Lieferanten und Kunden zu tun, was zu komplexen und oft verzögerten Zahlungsströmen führt. Ein Liquiditätsplaner kann dabei helfen, diese Zahlungsströme zu prognostizieren und zu steuern, um die Liquidität zu optimieren und Zahlungsverzögerungen oder -ausfälle zu vermeiden.

Ein weiteres zentrales Thema für Unternehmen mit komplexen Lieferketten ist das Risikomanagement. Sie sind oft Risiken wie Preisvolatilität, Lieferverzögerungen oder Ausfällen und Währungsrisiken ausgesetzt. Ein Liquiditätsplaner kann dabei helfen, diese Risiken zu identifizieren und zu quantifizieren und einen Plan zur Absicherung dieser Risiken zu erstellen.

Schließlich müssen Unternehmen mit komplexen Lieferketten oft große Investitionen in Ausrüstung, Infrastruktur oder Technologie tätigen. Ein Liquiditätsplaner kann dabei helfen, diese Investitionen zu planen und zu finanzieren, um sicherzustellen, dass das Unternehmen seine strategischen Ziele erreicht, ohne seine Liquidität zu gefährden.

Zusammenfassend lässt sich sagen, dass Liquiditätsplaner für Unternehmen mit komplexen Lieferketten von unschätzbarem Wert sein können. Sie bieten wertvolle Einblicke und Werkzeuge zur Verwaltung von Beständen, Zahlungsströmen und Risiken und unterstützen die Unternehmen bei der Planung und Finanzierung von Investitionen. Durch die Optimierung der Liquidität können sie dazu beitragen, das finanzielle Wohlergehen und den Geschäftserfolg dieser Unternehmen zu sichern.

Non-Profit-Organisationen und gemeinnützige Organisationen

Auch Non-Profit-Organisationen und gemeinnützige Organisationen benötigen eine effektive Liquiditätsplanung. Sie haben oft einzigartige finanzielle Strukturen und Herausforderungen, die eine sorgfältige Planung und Management erfordern.

Eines der Hauptprobleme für Non-Profit-Organisationen ist die Unsicherheit in Bezug auf Einnahmen. Sie sind oft stark abhängig von Spenden, Mitgliedsbeiträgen, Zuschüssen und anderen Formen der Finanzierung, die unvorhersehbar sein können. Ein Liquiditätsplaner kann dabei helfen, diese Unsicherheiten zu berücksichtigen und realistische Prognosen und Szenarien zu erstellen, um die Liquidität zu sichern.

Auch die Kostenstruktur von Non-Profit-Organisationen kann komplex sein. Sie haben oft eine Mischung aus fixen Kosten (z. B. für Personal und Infrastruktur) und variablen Kosten (z. B. für Programme und Projekte). Ein Liquiditätsplaner kann dabei helfen, diese Kosten zu verwalten und zu optimieren, um die finanzielle Gesundheit der Organisation zu gewährleisten.

Ein weiteres wichtiges Thema für Non-Profit-Organisationen ist die Finanzierungsstrategie. Sie müssen oft eine Balance zwischen der Beschaffung von Mitteln für aktuelle Projekte und der Aufrechterhaltung von Reserven für zukünftige Bedürfnisse finden. Ein Liquiditätsplaner kann dabei helfen, diese Herausforderung zu meistern und eine nachhaltige Finanzierungsstrategie zu entwickeln.

Schließlich können Non-Profit-Organisationen oft von einer effizienten Verwaltung ihrer Vermögenswerte profitieren. Durch die Optimierung von Forderungen, Verbindlichkeiten und Beständen kann die Organisation ihre Liquidität verbessern und ihre finanzielle Stabilität sichern. Ein Liquiditätsplaner kann dabei helfen, diese Aspekte zu managen und zu optimieren.

Insgesamt ist ein Liquiditätsplaner ein wertvolles Werkzeug für Non-Profit-Organisationen und gemeinnützige Organisationen. Er bietet datengestützte Einblicke und Werkzeuge zur Verwaltung von Einnahmen und Ausgaben, unterstützt die Organisation bei der Finanzierungsstrategie und hilft bei der Optimierung der Vermögensverwaltung. Durch die Stärkung der finanziellen Gesundheit der Organisation kann er dazu beitragen, ihre Mission und ihre Auswirkungen auf die Gemeinschaft zu maximieren.

Finanzdienstleister und Investmentgesellschaften

Finanzdienstleister und Investmentgesellschaften, wie Banken, Versicherungsunternehmen, private Equity-Firmen, Investmentfonds und andere, stehen vor speziellen Herausforderungen bei der Liquiditätsplanung. Aufgrund der Art ihres Geschäfts und der regulatorischen Anforderungen ist eine genaue und robuste Liquiditätsplanung unerlässlich.

Die Liquiditätsrisiken für diese Unternehmen können vielfältig sein. Sie umfassen Marktrisiken (wie Zinsschwankungen oder Preisveränderungen), Kreditrisiken (wie Ausfälle von Darlehen oder Investitionen), operationelle Risiken (wie Ausfälle von Systemen oder Prozessen) und regulatorische Risiken (wie Änderungen in den Kapitalanforderungen). Ein Liquiditätsplaner kann dabei helfen, diese Risiken zu identifizieren, zu quantifizieren und zu managen.

Finanzdienstleister und Investmentgesellschaften müssen auch eine genaue Bilanz von Vermögenswerten und Verbindlichkeiten führen. Sie müssen sicherstellen, dass sie jederzeit genügend Liquidität haben, um ihre Verpflichtungen zu erfüllen, während sie gleichzeitig ihre Rendite maximieren. Ein Liquiditätsplaner kann dabei helfen, die optimale Struktur von Vermögenswerten und Verbindlichkeiten zu bestimmen und die Liquidität zu steuern.

Ein weiteres zentrales Thema für diese Unternehmen ist die Einhaltung von regulatorischen Anforderungen. Aufgrund der hohen Risiken, die mit ihrem Geschäft verbunden sind, sind sie oft strengen regulatorischen Anforderungen unterworfen, einschließlich spezifischer Anforderungen an die Liquidität. Ein Liquiditätsplaner kann dabei helfen, die Einhaltung dieser Anforderungen zu gewährleisten und einen Plan für den Umgang mit möglichen regulatorischen Änderungen zu erstellen.

Schließlich sind Finanzdienstleister und Investmentgesellschaften oft mit komplexen Entscheidungen hinsichtlich der Kapitalallokation konfrontiert. Sie müssen entscheiden, wo und wie sie ihr Kapital einsetzen, um die bestmögliche Rendite zu erzielen, während sie ihre Risiken managen. Ein Liquiditätsplaner kann dabei helfen, diese Entscheidungen zu treffen, indem er genaue Prognosen und Analysen liefert.

Insgesamt ist ein Liquiditätsplaner ein unverzichtbares Werkzeug für Finanzdienstleister und Investmentgesellschaften. Durch die Bereitstellung genauer Prognosen, die Verwaltung von Risiken und die Sicherstellung der regulatorischen Compliance kann er dazu beitragen, die finanzielle Stabilität und die Rentabilität dieser Unternehmen zu sichern.

Fallstudien zur Anwendung des Liquiditätsplaners

Die Bedeutung des Liquiditätsplaners wird am besten durch praktische Beispiele veranschaulicht. In diesem Kapitel präsentieren wir Ihnen zwei Fallstudien, die die Auswirkungen einer effektiven Liquiditätsplanung auf den Geschäftserfolg veranschaulichen.

Fallstudie 1: Krisenmanagement in einem Produktionsunternehmen

Ein mittelständisches Produktionsunternehmen stand vor erheblichen finanziellen Schwierigkeiten aufgrund von Produktionsausfällen und verlorenen Vertriebskanälen während einer Industriekrise. Durch die Verwendung eines Liquiditätsplaners konnte das Unternehmen seine Cashflows genauestens analysieren und prognostizieren, sodass es frühzeitig Maßnahmen ergreifen konnte. Durch Kostensenkungen, Verhandlungen mit Gläubigern und die Suche nach alternativen Einnahmequellen konnte das Unternehmen die Krise überstehen und schließlich wieder wachsen.

Fallstudie 2: Expansion eines E-Commerce-Unternehmens

Ein schnell wachsendes E-Commerce-Unternehmen suchte nach Möglichkeiten, seine Expansion zu finanzieren. Durch den Einsatz eines Liquiditätsplaners konnte das Unternehmen seine Cashflows präzise prognostizieren und seine Finanzierungsbedürfnisse ermitteln. Mit diesen Informationen konnte das Unternehmen erfolgreich Kapital von Investoren aufnehmen und seine Expansion fortsetzen, ohne seine Liquidität zu gefährden.

Diese Beispiele verdeutlichen, wie ein Liquiditätsplaner dazu beitragen kann, die finanzielle Gesundheit eines Unternehmens zu sichern, unabhängig von dessen Größe oder Branche. Im nächsten Kapitel werfen wir einen Blick auf die Zukunft der Liquiditätsplanung.

Fallstudie 3: Restrukturierung in einer Einzelhandelskette

Eine Einzelhandelskette mit mehreren Filialen erlebte aufgrund der starken Konkurrenz durch Online-Händler eine sinkende Rentabilität. Durch die Verwendung eines Liquiditätsplaners konnte das Unternehmen einen genauen Überblick über seine finanzielle Situation bekommen und einen Plan zur Restrukturierung seiner Geschäftsprozesse erstellen. Durch die Umstellung auf ein hybrides Modell, das sowohl den stationären als auch den Online-Verkauf berücksichtigte, und durch die Optimierung seiner Betriebskosten, konnte das Unternehmen seine Liquidität verbessern und ein nachhaltiges Geschäftsmodell aufbauen.

Fallstudie 4: Startup in der Wachstumsphase

Ein Technologie-Startup in der Wachstumsphase hatte Schwierigkeiten, sein rasantes Wachstum und seine Investitionsbedürfnisse zu managen. Mithilfe eines Liquiditätsplaners konnte das Unternehmen seine Cashflows genauer prognostizieren und seine Investitionsentscheidungen besser planen. Dies ermöglichte es dem Unternehmen, seine Wachstumspläne effizient umzusetzen, während es gleichzeitig seine Liquidität sicherte und das Vertrauen seiner Investoren stärkte.

Diese Fallstudien zeigen die Vielseitigkeit des Liquiditätsplaners und wie er in unterschiedlichen Szenarien und Branchen zur Optimierung der finanziellen Gesundheit und Stabilität eines Unternehmens beitragen kann.

Was gehört zur Liquiditätsplanung?

Die Liquiditätsplanung ist ein wichtiger Aspekt des Finanzmanagements und umfasst mehrere Elemente, die sicherstellen, dass ein Unternehmen seine kurzfristigen finanziellen Verpflichtungen erfüllen kann. Zu den Komponenten der Liquiditätsplanung gehören:

Cashflow-Prognose: Die Schätzung von Mittelzu- und -abflüssen über einen bestimmten Zeitraum hilft Unternehmen, potenzielle Liquiditätsengpässe und -überschüsse zu erkennen.

Finanzanalyse: Analyse von Jahresabschlüssen, Kennzahlen und Metriken, um die Liquidität und die allgemeine finanzielle Gesundheit des Unternehmens zu beurteilen.

Debitorenmanagement: Umsetzung von Strategien, um ausstehende Kundenzahlungen schneller einzutreiben und das Risiko von Zahlungsausfällen zu verringern.

Verwaltung der Kreditorenbuchhaltung: Aushandeln günstiger Zahlungsbedingungen mit Lieferanten und Planung der Zahlungen zur Optimierung des Cashflows.

Kurzfristige Finanzierung: Identifizierung und Sicherung kurzfristiger Finanzierungsquellen, wie z.B. Kreditlinien, um vorübergehende Liquiditätsengpässe zu überbrücken.

Verwaltung von Bargeldreserven: Halten einer Bargeldreserve für den Notfall, um unerwartete Ausgaben zu decken oder Investitionsmöglichkeiten zu nutzen.

Einkommensdiversifizierung: Verringerung der Abhängigkeit von einem einzigen Kunden oder einer einzigen Branche durch Diversifizierung der Einnahmeströme, was dazu beitragen kann, Liquiditätsrisiken zu vermindern.

Kostenmanagement: Identifizierung und Umsetzung von kostensparenden Maßnahmen zur Verbesserung des Cashflows und der finanziellen Stabilität.

Risikobewertung und -minderung: Bewertung potenzieller Risiken, die sich auf die Liquidität auswirken könnten, und Entwicklung von Notfallplänen zur Bewältigung dieser Risiken.

Leistungsüberwachung: Regelmäßige Überwachung und Anpassung des Liquiditätsplans auf der Grundlage der tatsächlichen Ergebnisse und der sich ändernden Geschäftsbedingungen.

Wenn du diese Komponenten in deinen Liquiditätsplanungsprozess einbeziehst, kannst du den Cashflow deines Unternehmens besser steuern und seine finanzielle Stabilität auf kurze Sicht sicherstellen.

Definition: Was ist Liquidität und was ist ein Liquiditätsplan?

Liquidität:

Liquidität bezieht sich auf die Leichtigkeit, mit der ein Unternehmen auf Bargeld oder andere liquide Mittel zugreifen kann, um seinen finanziellen Verpflichtungen nachzukommen. Im geschäftlichen Kontext ist die Liquidität ein Maß für die Fähigkeit eines Unternehmens, seine kurzfristigen Schulden und Betriebsausgaben zu bezahlen. Eine hohe Liquidität bedeutet, dass ein Unternehmen über genügend Mittel verfügt, um seinen unmittelbaren Finanzbedarf zu decken, während eine niedrige Liquidität darauf hindeutet, dass ein Unternehmen Schwierigkeiten haben könnte, seinen Verpflichtungen nachzukommen und in finanzielle Schwierigkeiten geraten könnte.

Liquiditätsplan:

Ein Liquiditätsplan ist ein Finanzdokument, das die Cashflow-Prognosen eines Unternehmens skizziert, mögliche Cashflow-Lücken aufzeigt und Strategien zur Verbesserung der Liquidität darlegt. Der Plan enthält in der Regel eine detaillierte Analyse der Mittelzuflüsse und -abflüsse sowie eine Bewertung der finanziellen Gesundheit des Unternehmens auf der Grundlage der wichtigsten Finanzkennzahlen und -relationen.

Das Hauptziel eines Liquiditätsplans ist es, sicherzustellen, dass ein Unternehmen über genügend Barmittel verfügt, um seine kurzfristigen Verbindlichkeiten und Betriebsausgaben zu decken, und gleichzeitig den Cashflow zu optimieren, um Wachstum und Investitionsmöglichkeiten zu unterstützen. Durch die Erstellung und regelmäßige Aktualisierung eines Liquiditätsplans können Unternehmen potenzielle Liquiditätsprobleme vorhersehen und angehen, was letztlich die finanzielle Stabilität und den langfristigen Erfolg fördert.

Wie unterstützen Liquiditätsplanungssoftwares und welche Vorteile haben sie?

Wie unterstützen Liquiditätsplanungssoftwares und was sind ihre Vorteile?

Softwarelösungen für die Liquiditätsplanung bieten Unternehmen wertvolle Unterstützung, indem sie die Prozesse der Cashflow-Prognose und des Liquiditätsmanagements automatisieren und rationalisieren. Diese Tools bringen mehrere Vorteile mit sich, unter anderem:

Verbesserte Genauigkeit: Liquiditätsplaner nutzen Algorithmen und historische Daten, um genauere Cashflow-Prognosen zu erstellen, die das Risiko menschlicher Fehler verringern und Unternehmen helfen, fundierte finanzielle Entscheidungen zu treffen.

Zeitersparnis: Durch die Automatisierung der Datenerfassung und -analyse spart die Liquiditätsplanungssoftware Zeit und Ressourcen, die sonst für manuelle Cashflow-Prognosen und Finanzanalysen aufgewendet werden müssten.

Einblicke in Echtzeit: Diese Tools bieten Echtzeiteinblicke in den Cashflow und die Liquiditätslage eines Unternehmens und ermöglichen es den Unternehmen, schnell auf veränderte finanzielle Umstände zu reagieren und fundierte Entscheidungen zu treffen.

Anpassungsfähigkeit: Liquiditätsplanung-Software ermöglicht es den Nutzern oft, ihre Cashflow-Prognosen anzupassen und dabei spezifische Geschäftsanforderungen, Branchentrends und Marktbedingungen zu berücksichtigen, was zu genaueren und relevanteren Prognosen führt.

Szenario-Analyse: Viele Softwarelösungen bieten Funktionen zur Szenarioanalyse, mit denen Unternehmen die Auswirkungen verschiedener finanzieller Ereignisse oder Entscheidungen auf ihre Liquiditätslage abschätzen und sich so auf unterschiedliche Ergebnisse vorbereiten können.

Integration mit anderen Finanzinstrumenten: Liquiditätsplanungssoftware kann oft in Buchhaltungs- und Finanzmanagementsysteme integriert werden, um einen nahtlosen Datenfluss zwischen verschiedenen Plattformen zu gewährleisten und einen ganzheitlichen Ansatz für die Finanzplanung zu ermöglichen.

Leistungsüberwachung: Mit diesen Tools können Unternehmen ihre finanzielle Leistung im Vergleich zu ihrem Liquiditätsplan verfolgen, Abweichungen erkennen und bei Bedarf Anpassungen vornehmen, um sicherzustellen, dass sie auf dem richtigen Weg sind, ihre finanziellen Ziele zu erreichen.

Bessere Entscheidungsfindung: Durch die Bereitstellung genauer Finanzdaten und Einblicke in Echtzeit ermöglicht die Liquiditätsplanungssoftware den Unternehmen, fundiertere Entscheidungen über Investitionen, Finanzierungen und andere strategische Initiativen zu treffen.

Zusammenfassend lässt sich sagen, dass Softwarelösungen für die Liquiditätsplanung erhebliche Vorteile bieten, da sie die Prozesse für die Cashflow-Prognose und das Liquiditätsmanagement automatisieren sowie einnahmen und ausgaben rationalisieren und so den Unternehmen helfen, ihre finanzielle Stabilität zu verbessern und fundiertere finanzielle Entscheidungen zu treffen.

Liquiditätsplan – Aufbau

Die Erstellung eines Liquiditätsplans in Form einer Liste kann ebenfalls dazu beitragen, die Informationen zu organisieren. Hier ist ein Beispiel für einen strukturierten Liquiditätsplan im Listenformat:

Einleitung

Zweck des Liquiditätsplans

Überblick über die finanzielle Situation des Unternehmens

Annahmen

Wachstum des Umsatzes

Inflationsraten

Veränderungen des Betriebskapitals

Cashflow-Prognose

a. Mittelzuflüsse

Erlöse aus Verkäufen

Investitionen

Finanzierung

Andere Einnahmequellen

Mittelabflüsse

Betriebliche Ausgaben

Ausgaben für Investitionen

Schuldentilgung

Sonstige Ausgaben

Liquiditätsmetriken und -kennzahlen

Kurzfristige Kennzahl

Quick Ratio

Cash Conversion Cycle

Szenario-Analyse

Auswirkungen verschiedener finanzieller Ereignisse oder Entscheidungen auf die Liquiditätslage des Unternehmens

Risikobewertung und -minderung

Identifizierung von potenziellen Risiken

Entwicklung von Notfallplänen

Strategien zur Verbesserung der Liquidität

Optimierung des Cashflows

Verbesserung des Debitoren- und Kreditorenmanagements

Suche nach kurzfristigen Finanzierungsmöglichkeiten

Leistungsüberwachung und Anpassungen

Verfahren zur regelmäßigen Überwachung der finanziellen Leistung im Vergleich zum Liquiditätsplan

Anpassungen nach Bedarf

Dieses Listenformat bietet eine klare und übersichtliche Struktur für einen Liquiditätsplan, die es einfacher macht, die Schlüsselelemente des Plans zu verstehen und den Beteiligten zu vermitteln.

Beispiel: detaillierter Liquiditätsplan

Im Folgenden findest du ein Beispiel für einen detaillierten Liquiditätsplan für ein fiktives Kleinunternehmen, ABC Widgets, für das erste Quartal des Jahres. Bitte beachte, dass die Zahlen nur zur Veranschaulichung dienen und an deinen spezifischen Geschäftskontext angepasst werden sollten.

Einleitung

Zweck: Sicherstellen, dass ABC Widgets über genügend Barmittel verfügt, um seine kurzfristigen finanziellen Verpflichtungen zu erfüllen und in Wachstumschancen zu investieren.

Finanzielle Situation: ABC Widgets ist ein profitables kleines Unternehmen, das ein stetiges Umsatzwachstum verzeichnet, aber aufgrund von saisonalen Schwankungen und schwankenden Ausgaben mit gelegentlichen Cashflow-Problemen zu kämpfen hat.

Annahmen

Umsatzwachstum: 10% im Jahresvergleich

Inflationsrate: 2%

Betriebskapital: Steigt um 5% pro Quartal

Cashflow-Prognose (in USD)

a. Mittelzuflüsse

Januar: Verkaufserlöse (50.000), Investitionserträge (500), Finanzierung (10.000)

Februar: Verkaufserlöse (55.000), Investitionseinnahmen (500), Finanzierung (0)

März: Verkaufserlöse (60.000), Investitionseinnahmen (500), Finanzierung (0)

b. Mittelabflüsse

Januar: Betriebsausgaben (40.000), Investitionsausgaben (5.000), Schuldentilgung (2.000)

Februar: Betriebsausgaben (42.000), Investitionsausgaben (0), Schuldentilgung (2.000)

März: Betriebsausgaben (45.000), Investitionsausgaben (7.500), Schuldentilgung (2.000)

Liquiditätsmetriken und -kennzahlen

Kurzfristige Kennzahl: 1,5

Quick Ratio: 1,2

Cash Conversion Cycle: 45 Tage

Szenario-Analyse

Best-Case-Szenario: Das Umsatzwachstum beschleunigt sich auf 15 % und die Forderungslaufzeit verkürzt sich auf 30 Tage.

Worst-Case-Szenario: Das Umsatzwachstum verlangsamt sich auf 5 % und der Zeitraum für die Einziehung von Forderungen verlängert sich auf 60 Tage.

Risikobewertung und -minderung

Risiko: Verspätete Kundenzahlungen

Abhilfe: Strengere Kreditrichtlinien einführen und Frühzahlerrabatte anbieten.

Risiko: Unerwartete Ausgaben

Abhilfe: Halte eine Liquiditätsreserve in Höhe von 10 % der monatlichen Betriebsausgaben vor.

Strategien zur Verbesserung der Liquidität

Optimiere das Debitorenmanagement, indem du eine strengere Kreditpolitik verfolgst und Skonti anbietest.

Verhandle bessere Zahlungsbedingungen mit Lieferanten, um die Zahlungsfristen zu verlängern.

Prüfe kurzfristige Finanzierungsmöglichkeiten, wie z. B. eine Kreditlinie, um vorübergehende Liquiditätslücken zu schließen.

Leistungsüberwachung und Anpassungen

Überprüfe den Liquiditätsplan monatlich, um die tatsächlichen Ergebnisse mit den Prognosen zu vergleichen.

Aktualisiere den Plan vierteljährlich, um Änderungen in der Geschäftslage und der finanziellen Leistungsfähigkeit zu berücksichtigen.

Nimm auf der Grundlage der Überprüfung und Analyse die notwendigen Anpassungen der Strategien und Risikominderungsmaßnahmen vor.

Dieses detaillierte Beispiel für einen Liquiditätsplan dient als Ausgangspunkt für die Erstellung deines eigenen Plans. Denke daran, den Plan an die spezifischen Bedürfnisse deines Unternehmens anzupassen und ihn regelmäßig zu aktualisieren, um eine genaue Cashflow-Prognose und ein effektives Liquiditätsmanagement zu gewährleisten.

Sechs Tipps für die Sicherung deiner Liquidität

Lege eine Bargeldreserve an: Eine Liquiditätsreserve oder ein Notfallfonds kann deinem Unternehmen helfen, unerwartete Ausgaben oder kurzfristige Schwankungen des Cashflows zu überstehen. Je nach Branche und finanzieller Situation solltest du eine Reserve in Höhe eines bestimmten Prozentsatzes deiner Betriebsausgaben halten, z.B. 10% oder mehr.

Optimiere das Debitorenmanagement: Setze Strategien ein, um den Zahlungseingang bei deinen Kunden zu beschleunigen, z. B. indem du Rabatte für frühzeitige Zahlungen anbietest, strengere Kreditrichtlinien durchsetzt und überfällige Rechnungen umgehend bearbeitest. Je schneller du Forderungen in Bargeld umwandeln kannst, desto besser wird deine Liquiditätslage sein.

Verhandle bessere Zahlungsbedingungen mit deinen Lieferanten: Arbeite mit deinen Lieferanten zusammen, um verlängerte Zahlungsfristen oder Mengenrabatte auszuhandeln, die es dir ermöglichen, dein Bargeld für einen längeren Zeitraum im Unternehmen zu halten. Dies kann deinen Cashflow verbessern und dir mehr Flexibilität bei der Verwaltung deiner finanziellen Verpflichtungen geben.

Überwache und kontrolliere deine Ausgaben: Überprüfe regelmäßig deine Betriebsausgaben und ermittle Bereiche, in denen die Kosten gesenkt werden können, ohne die Qualität deiner Produkte oder Dienstleistungen zu beeinträchtigen. Setze Maßnahmen zur Kostenkontrolle um, wie z.B. die Kürzung diskretionärer Ausgaben, die Neuverhandlung von Verträgen und die Optimierung des Ressourceneinsatzes.

Verbessere die Bestandsverwaltung: Eine effiziente Bestandsverwaltung kann dir helfen, einen gesunden Cashflow aufrechtzuerhalten, indem du die Menge an Bargeld, die im Lager gebunden ist, minimierst. Setze bewährte Verfahren zur Bestandsverwaltung ein, wie z.B. die Verwendung von Just-in-Time-Systemen (JIT), die Verfolgung der Lagerbestände in Echtzeit und die Optimierung der Umschlagshäufigkeit deiner Bestände.

Sondiere Finanzierungsmöglichkeiten: Ziehe verschiedene kurz- und langfristige Finanzierungsmöglichkeiten in Betracht, um dein Unternehmen in Zeiten knapper Liquidität zu unterstützen. Zu den Optionen gehören Kreditlinien, Rechnungsfactoring und kurzfristige Darlehen. Achte darauf, dein Unternehmen nicht zu sehr zu verschulden, und vergewissere dich, dass du die Kosten und Bedingungen jeder Finanzierung kennst, bevor du dich darauf einlässt.

Wenn du diese sechs Tipps befolgst, kannst du die Liquidität deines Unternehmens schützen und seine finanzielle Stabilität erhöhen. So kannst du sicherstellen, dass du über die notwendigen Mittel verfügst, um deinen kurzfristigen Verpflichtungen nachzukommen und in Wachstumschancen zu investieren.

Sicher, hier ist ein Beispiel für das Kapitel “Unterschiede zwischen traditioneller und SaaS-Liquiditätsplanung”:

Unterschiede zwischen traditioneller und SaaS-Liquiditätsplanung

Liquiditätsplanung ist ein zentrales Element in der Finanzverwaltung von Unternehmen. Durch sorgfältige Planung und Überwachung der Liquidität können Unternehmen sicherstellen, dass sie immer über ausreichend Bargeld verfügen, um ihre kurzfristigen Verbindlichkeiten zu begleichen. Dabei gibt es zwei gängige Ansätze zur Liquiditätsplanung: traditionelle Softwarelösungen und SaaS (Software-as-a-Service)-Lösungen. Beide haben ihre eigenen Vor- und Nachteile.

Traditionelle Liquiditätsplanung

Traditionelle Liquiditätsplanungssoftware wird in der Regel lokal auf den Computern eines Unternehmens installiert und betrieben. Diese Systeme erfordern oft eine erhebliche Investition in Hardware und Software, und sie können komplex und schwer zu warten sein.

Vorteile:

- Kontrolle: Da die Software lokal installiert ist, hat das Unternehmen volle Kontrolle über die Daten und die Systeme.

- Anpassungsfähigkeit: Oft können diese Systeme maßgeschneidert und an die spezifischen Anforderungen eines Unternehmens angepasst werden.

Nachteile:

- Hohe Kosten: Die anfängliche Investition und die laufenden Wartungskosten können hoch sein.

- Schwierige Aktualisierung: Das Aktualisieren der Software kann kompliziert und zeitaufwändig sein.

- Eingeschränkter Zugriff: Der Zugriff auf die Daten ist in der Regel auf das lokale Netzwerk des Unternehmens beschränkt.

SaaS-Liquiditätsplanung

SaaS-Liquiditätsplanungssoftware wird in der Cloud gehostet und kann von jedem Gerät mit Internetzugang aus abgerufen werden. Diese Lösungen bieten eine Reihe von Vorteilen gegenüber traditionellen Ansätzen.

Vorteile:

- Geringere Kosten: Da SaaS-Lösungen in der Cloud gehostet werden, entfallen die hohen anfänglichen Investitionskosten und die Kosten für die Wartung der Infrastruktur.

- Einfache Aktualisierung: Die Software wird automatisch aktualisiert, ohne dass das Unternehmen selbst aktiv werden muss.

- Flexibilität und Skalierbarkeit: SaaS-Lösungen können leicht an wachsende Geschäftsanforderungen angepasst werden.

- Zugriff von überall: Da die Software in der Cloud gehostet wird, können Mitarbeiter von überall auf die Daten zugreifen, solange sie eine Internetverbindung haben.

Nachteile:

- Geringere Kontrolle: Da die Daten in der Cloud gespeichert werden, hat das Unternehmen weniger Kontrolle über die Daten und die Systeme.

- Abhängigkeit von Internetverbindungen: Der Zugriff auf die Daten hängt von einer stabilen Internetverbindung ab.

Insgesamt bietet SaaS-Liquiditätsplanungssoftware viele Vorteile gegenüber traditionellen Ansätzen, insbesondere in Bezug auf Kosten, Flexibilität und Zugänglichkeit. Dennoch sollten Unternehmen ihre spezifischen Anforderungen und Umstände berücksichtigen, um die beste Lösung für ihre Bedürfnisse zu finden.

Zukunft der Liquiditätsplaner und KI

Die fortschreitende Entwicklung der Technologie und die immer weiter reichende Verbreitung von Künstlicher Intelligenz (KI) revolutionieren nahezu alle Aspekte unseres Lebens, und der Finanzbereich macht da keine Ausnahme. Insbesondere die Liquiditätsplanung – ein wesentlicher Aspekt der Finanzplanung und -analyse – kann enorm von den Vorteilen der KI profitieren.

KI-gestützte Vorhersagemodelle

Im Mittelpunkt der künftigen Entwicklung der SaaS-Liquiditätsplaner stehen KI-gestützte Vorhersagemodelle. KI-Modelle können große Mengen an Finanzdaten effizient analysieren und Muster erkennen, die für das menschliche Auge möglicherweise nicht sichtbar sind. Darüber hinaus können sie unter Verwendung komplexer Algorithmen Prognosen für zukünftige Cashflows erstellen. Diese Prognosen können dabei helfen, Engpässe zu identifizieren und mögliche Lösungen vorzuschlagen, bevor sie zu ernsthaften Problemen werden.

Automatisierte und personalisierte Liquiditätsplanung

Ein weiterer Trend ist die Automatisierung und Personalisierung der Liquiditätsplanung. Mit der KI können Finanzmanager einen maßgeschneiderten Ansatz für die Liquiditätsplanung entwickeln, der auf spezifischen Unternehmensanforderungen basiert. KI kann dazu beitragen, den Prozess der Liquiditätsplanung zu automatisieren und die Notwendigkeit menschlicher Eingriffe zu minimieren, wodurch das Risiko von Fehlern verringert wird.

Maschinelles Lernen und Deep Learning

Zukünftige Liquiditätsplaner könnten zunehmend Techniken des maschinellen Lernens und Deep Learning einsetzen, um präzisere und genauere Prognosen zu erstellen. Diese Technologien könnten es den Systemen ermöglichen, aus den Daten zu “lernen” und ihre Prognosemodelle ständig zu verbessern. Zudem könnten sie dazu beitragen, Anomalien oder Unregelmäßigkeiten in den Daten zu erkennen, was wiederum dabei helfen könnte, Betrug oder finanzielles Fehlverhalten zu entdecken.

Echtzeit-Entscheidungsfindung

Dank der Geschwindigkeit und Effizienz der KI könnten Liquiditätsplaner in Echtzeit arbeiten, was eine sofortige Reaktion auf finanzielle Veränderungen ermöglichen würde. Dies würde die Entscheidungsfindung verbessern und das Risiko negativer Auswirkungen auf die Liquidität reduzieren.

Insgesamt ist die Zukunft der SaaS-Liquiditätsplaner und KI vielversprechend. Mit der richtigen Implementierung und Regulierung könnten diese Technologien dazu beitragen, den Finanzbereich effizienter, präziser und reaktionsfähiger zu gestalten. Dabei müssen jedoch auch die ethischen und sicherheitsrelevanten Aspekte berücksichtigt werden, um sicherzustellen, dass die Vorteile dieser Technologien optimal genutzt werden, ohne dabei die Sicherheit und Vertraulichkeit der finanziellen Informationen zu gefährden.