👆🏼Das wichtigste zusammengefasst

- Regelmäßige Einnahmen und Ausgaben solltest Du nicht mehr aufwendig mit Excel pflegen

- Als Unternehmer musst Du wissen, wie viel Geld Du in 3 oder 6 Monaten auf dem Konto hast

- Tagesaktuelle Metriken und Analysen über Dein Unternehmen sind essenziell, um, Stabilität und Wachstum zu garantieren

Was ist eine Cashflow Management Software?

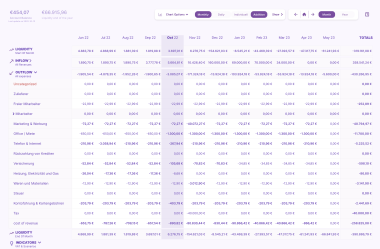

Um den Cashflow eines Unternehmens zu ermitteln, gibt es verschiedene Ansätze. Man kann Informationen aus der BWA heranziehen oder die einzelnen Transaktionen der zu analysierenden Konten betrachten. Du kannst Deinen Cashflow manuell berechnen, aber das ist ein zeit- und ressourcenaufwendiger Prozess. Am besten, Du setzt ein spezielles Cashflow-Management Software dafür ein. Mit Zuhilfenahme von Bank-API-Providern kann eine Cashflow Software, mit wenigen Klicks, Transaktionen von beliebigen Bank-Konten importiert und analysiert werden. Damit erhältst Du automatisch, ohne viel Aufwand, Deine Cashflow-Analyse.

Cashflow-Management-Software kann den Prozess der Verfolgung, Analyse und Optimierung des Cashflows erheblich vereinfachen und rationalisieren. So geht’s:

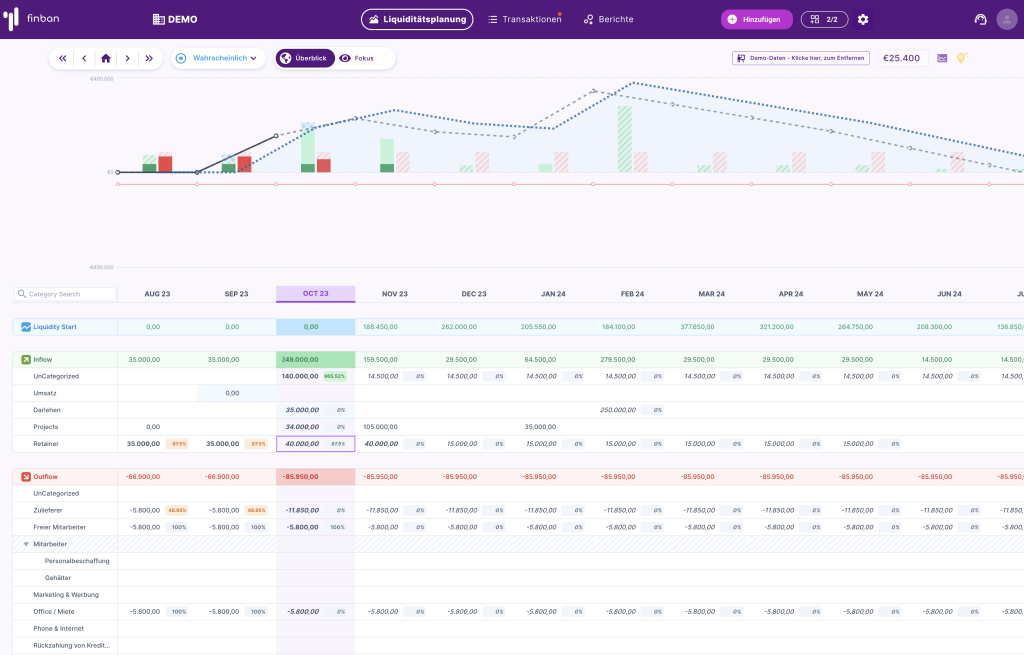

- Verfolgung in Echtzeit: Cashflow-Software ermöglicht die Verfolgung von Geldzuflüssen und -abflüssen in Echtzeit. Sie kann die Finanzdaten sofort aktualisieren, wenn Transaktionen stattfinden, so dass du einen klaren Überblick über deine finanzielle Situation in Echtzeit erhältst. Das ist wichtig, um fundierte Finanzentscheidungen zu treffen und sicherzustellen, dass dein Unternehmen nie in Geldnot gerät.

- Genaue Prognosen: Durch die Analyse historischer Daten und die Berücksichtigung verschiedener interner und externer Faktoren kann die Cashflow-Software zukünftige Cashflow-Szenarien vorhersagen. Diese vorausschauenden Erkenntnisse ermöglichen es Unternehmen, zu planen und sich auf verschiedene Eventualitäten vorzubereiten.

- Berichte und Analysen: Cashflow-Software kann detaillierte Finanzberichte erstellen, die wichtige Kennzahlen und Trends aufzeigen. Dies hilft, Problembereiche und Chancen zu erkennen. Außerdem können die Daten visualisiert werden, so dass sie auch für Nicht-Finanzfachleute leichter zu verstehen sind.

- Integration mit anderen Systemen: Die meisten Cashflow-Management-Programme lassen sich mit anderen Unternehmenssystemen wie Bestandsverwaltung, Debitoren- und Kreditorenbuchhaltung, Lohnbuchhaltung und Vertrieb integrieren. So erhältst du einen einheitlichen Überblick über die Unternehmensfinanzen und musst die Daten aus verschiedenen Quellen nicht mehr manuell zusammenführen.

- Automatisierung von Routineaufgaben: Die Software kann verschiedene Routineaufgaben automatisieren, z. B. die Berechnung von Zahlungsfristen, die Erstellung von Zahlungserinnerungen, die Aktualisierung von Hauptbüchern und den Abgleich von Kontoauszügen. Das verringert den Verwaltungsaufwand und senkt die Fehlerwahrscheinlichkeit.

- Risikomanagement: Durch das Aufspüren ungewöhnlicher Transaktionen, die Vorhersage künftiger Liquiditätsengpässe und das Vorschlagen von Abhilfemaßnahmen kann die Cashflow-Software Unternehmen dabei helfen, verschiedene finanzielle Risiken zu mindern.

- Szenario-Analyse: Mit Cashflow-Software kannst du “Was-wäre-wenn”-Analysen durchführen. So kannst du z. B. sehen, wie sich dein Cashflow verändern würde, wenn ein bestimmter Kunde nicht pünktlich bezahlt oder deine Kosten um einen bestimmten Prozentsatz steigen würden.

- Warnungen und Benachrichtigungen: Eine Cashflow-Software kann dich auf wichtige Ereignisse oder potenzielle Probleme aufmerksam machen, z. B. auf anstehende Rechnungen, niedrige Barreserven oder Abweichungen von deinem Finanzplan.

Zusammenfassend lässt sich sagen, dass eine Cashflow-Management-Software einem Unternehmen einen detaillierten, genauen und aktuellen Überblick über seine finanzielle Situation verschafft. Indem sie viele zeitaufwändige Aufgaben automatisiert und wertvolle Erkenntnisse liefert, hilft sie Unternehmen, ihren Cashflow effektiv zu verwalten und zu optimieren.

Cashflow Online: 6 Vorteile einer Cashflow-Management-Software gegenüber Excel und Co

- 🚀Spare Dir eine Menge Zeit und vermeide Fehler: Indem Du ein Cashflow-Tool für Dich arbeiten lässt, welches die Transaktionen Deines Firmenkontos automatisch und regelmäßig importiert und analysiert.

- 📈 Wage einen Blick in die Zukunft: Niemand kann die Zukunft voraussagen, aber mit Szenarien-Planung kannst Du berechtigte Annahmen für verschiedene Szenarien treffen und Best-Case Szenarien oder Worst-Case-Szenarien abbilden.

- ⏱ Plane Deine Zahlungen und eliminieren Überraschungen: Verbinde Dein Rechnungstool oder legen kommende Zahlungen an, um künftige Zahlungen zu antizipieren.

- 📑 Erstelle Reporte: Mit wenigen Klicks erstellst Du Reporte für Dich selbst, Partner oder Deine Investoren.

- 📊 Bessere Entscheidungen: Mit Hilfe von weitergehenden Analysen (KPI’s) können Transaktionen bezüglich verschiedener Businessmodelle analysiert werden, zum Beispiel: Agenturen oder SaaS

- 💪🏼 Automatisierung: Mit Hilfe von Regeln können wiederkehrende Aktionen – wie zum Beispiel die Kategorisierung von Transaktionen automatisch vorgenommen werden.

Kosteneffizienz von Cashflow-Software

Es ist kein Geheimnis, dass jedes Unternehmen – egal ob groß oder klein – auf die Kosten achten muss. Das gilt besonders für den Bereich Finanzmanagement und Cashflow. Viele kleine und mittlere Unternehmen (KMU) zögern, in spezialisierte Softwarelösungen zu investieren, aus Sorge vor hohen Kosten. Dabei wird oft übersehen, wie kosteneffizient Cashflow-Software tatsächlich sein kann.

- Einsparungen durch Automatisierung – Einer der signifikantesten Vorteile von Cashflow-Software ist die Automatisierung von zeitaufwendigen Prozessen. Diese Aufgaben würden sonst manuell erledigt, was eine Menge Arbeitszeit in Anspruch nimmt. Denke nur an die Stunden, die du für die Dateneingabe, die Erstellung von Berichten und die Auswertung dieser Berichte aufwendest. All diese Aufgaben können durch Cashflow-Software automatisiert werden, was nicht nur Zeit, sondern auch Geld spart.

- Genauigkeit und Fehlerreduktion – Manuelle Prozesse sind fehleranfällig. Ein Tippfehler oder ein verpasster Posten kann gravierende Auswirkungen auf deine Finanzplanung haben. Cashflow-Software minimiert dieses Risiko durch automatische Datenerfassung und -analyse. Weniger Fehler bedeuten weniger Zeit und Ressourcen für die Fehlerbehebung und, ganz wichtig, weniger finanzielle Risiken.

- Skalierbarkeit – Dein Unternehmen wird wachsen – und damit auch seine Bedürfnisse und Anforderungen im Bereich Cashflow-Management. Cashflow-Software ist skalierbar, sodass du nicht für Funktionen bezahlen musst, die du (noch) nicht brauchst. Wenn dein Unternehmen wächst, kannst du zusätzliche Funktionen und Kapazitäten hinzufügen, oft ohne signifikante Preissprünge.

- Weniger Abhängigkeit von externen Dienstleistern – Mit einer guten Cashflow-Software kannst du viele Aufgaben im Haus erledigen, für die du sonst vielleicht einen externen Berater oder Buchhalter engagiert hättest. Das spart nicht nur Geld, sondern gibt dir auch mehr Kontrolle und Flexibilität.

Besonderer Tipp: Vergiss nicht, den Return on Investment (ROI) deiner Cashflow-Software regelmäßig zu überprüfen. Überlege, wie viel Zeit und Ressourcen du vor der Implementierung für Cashflow-Management aufgewendet hast und vergleiche diese Zahlen mit den Einsparungen und dem Mehrwert, den die Software bietet. Nur so kannst du die wirkliche Kosteneffizienz beurteilen.

Die Wahl der richtigen Cashflow-Management-Software

Immer ausgehend von Deinem individuellen Geschäftsmodell, solltest Du schauen, ob die Cashflow-Management-Software die grundlegenden Funktionalitäten, wie automatischer und regelmäßiger Import von Transaktionen und grundlegende Cashlfow-Analysen anbietet. Dann – und das ist genauso wichtig – solltest Du prüfen, ob die Software spezielle Analysen für Dein Geschäftsmodell zur Verfügung stellt: Für Agenturen zum Beispiel, könnten das, spezielle Kunden-Portfolio-Analysen sein, für SaaS Firmen, spezielle KPI’s zur Analyse von Churn Rates, MRR und ARR, oder SaaS-Kohortenanalysen.

Cashflow verstehen

Der Cashflow ist ein grundlegendes Konzept, das den Kern der Geschäfts-, Investitions- und persönlichen Finanzen bildet. Er steht für die Bewegung von Geld in und aus einem Unternehmen oder einer Investition. Ein gutes Cashflow-Management ist entscheidend für das Überleben und den Wohlstand eines Unternehmens. In diesem Kapitel befassen wir uns mit den Feinheiten des Cashflows, einschließlich seiner Arten, seiner Bedeutung und der Methoden für ein effektives Management.

Was ist Cashflow?

Der Cashflow bezeichnet den gesamten Geldbetrag, der in ein Unternehmen oder sogar in einen Haushalt ein- und ausgeht. Er wird oft analysiert, um die Liquidität, die Flexibilität und die allgemeine finanzielle Gesundheit eines Unternehmens zu beurteilen. Ein positiver Cashflow zeigt an, dass die liquiden Mittel eines Unternehmens zunehmen, so dass es in der Lage ist, Schulden zu begleichen, in sein Geschäft zu investieren, Geld an die Aktionäre zurückzuzahlen, Ausgaben zu tätigen und einen Puffer für zukünftige finanzielle Herausforderungen zu schaffen.

Ein negativer Cashflow zeigt dagegen an, dass die liquiden Mittel eines Unternehmens abnehmen. Ein negativer Cashflow ist nicht immer ein schlechtes Zeichen, da er auf erhebliche Investitionen in das zukünftige Wachstum des Unternehmens hindeuten kann, aber er erfordert ein sorgfältiges Management, um Liquiditätsprobleme zu vermeiden.

Arten von Cashflow

Es gibt hauptsächlich drei Arten von Cashflow:

- Operativer Cashflow (OCF): Dies ist der Cashflow, der aus dem Tagesgeschäft erwirtschaftet wird, z. B. aus dem Verkauf von Waren oder Dienstleistungen. Er ist ein wichtiger Indikator für die fundamentale Ertragskraft eines Unternehmens.

- Investitions-Cashflow (ICF): Dies ist das Geld, das für Investitionen in Vermögenswerte verwendet wird, sowie die Erlöse aus dem Verkauf von anderen Unternehmen, Anlagen oder langfristigen Vermögenswerten.

- Finanzierungs-Cashflow (FCF): Er umfasst die Mittelzuflüsse von Investoren wie Banken und Aktionären sowie die Mittelabflüsse an die Aktionäre in Form von Dividenden, wenn das Unternehmen Einnahmen erzielt.

Diese drei Kategorien ergeben zusammen die “Kapitalflussrechnung”, die neben der Bilanz und der Gewinn- und Verlustrechnung zu den drei wichtigsten Finanzberichten gehört, die zur Bewertung der Leistung eines Unternehmens und für Investitionsentscheidungen herangezogen werden.

Die Wichtigkeit des Cashflows

Der Cashflow ist aus mehreren Gründen ein wichtiger Faktor für Unternehmen und Investoren:

- Solvenz: Er stellt sicher, dass ein Unternehmen seinen finanziellen Verpflichtungen nachkommen kann und so seine Zahlungsfähigkeit erhält.

- Rentabilität: Ein positiver Cashflow trägt zur Gesamtrentabilität eines Unternehmens bei.

- Wachstum: Er ermöglicht es Unternehmen, notwendige Investitionen für zukünftiges Wachstum zu tätigen, z. B. den Betrieb zu erweitern, neue Mitarbeiter/innen einzustellen oder neue Produkte oder Dienstleistungen zu erforschen und zu entwickeln.

- Investorenvertrauen: Ein regelmäßiger positiver Cashflow kann das Vertrauen der Investoren stärken, was zu höheren Investitionen in das Unternehmen führen kann.

Effektives Cashflow-Management

Ein effektives Cashflow-Management umfasst mehrere Strategien:

- Prognosen: Dazu gehört die Erstellung einer geschätzten Projektion des zukünftigen Cashflows. So können Unternehmen Cashflow-Probleme vorhersehen und vorbeugende Maßnahmen ergreifen.

- Kostenreduzierung: Indem sie unnötige Ausgaben minimieren, können Unternehmen ihren Cashflow verbessern. Dazu kann es gehören, bessere Konditionen mit Lieferanten auszuhandeln oder die Betriebskosten zu senken.

- Einnahmeerzielung verbessern: Die rechtzeitige Einziehung von Zahlungen von Kunden kann helfen, Cashflow-Probleme zu vermeiden.

- Sicherstellung der Finanzierung: Die Einrichtung von Kreditlinien oder andere Formen der Finanzierung können ein Sicherheitsnetz bieten, wenn der Cashflow schwach ist.

Das Verständnis und die Steuerung des Cashflows sind für den Erfolg eines jeden Unternehmens entscheidend. Durch eine effektive Überwachung und Steuerung des Cashflows können Unternehmen für die Zukunft planen, finanzielle Risiken mindern und Wachstumschancen schaffen.

Fazit

Die Verwendung einer Cashflow-Software (oder auch Liquiditätsplanungs-Software) ist gut für Dein Unternehmen. Eine gute Entscheidung amortisiert die Kosten der Software um ein Vielfaches. Im Laufe der Zeit wirst Du eine Menge Geld und Zeit sparen, da Sie die Cashflow-Abrechnungen nicht manuell erstellen müssen. Außerdem kannst Du wichtige Geschäftsentscheidungen mit Zuversicht treffen, weil Du weißt, wie viel Cashflow Deinem Unternehmen zur Verfügung steht.