Der finanzielle Erfolg eines Unternehmens wird durch seine Produkte oder Services bestimmt. Unternehmenskennzahlen (KPIs) und eine nachhaltige Liquiditätsplanung sind Helfer, diesen Erfolg zu sichern. Unternehmen brauchen Gewinne, um zu wachsen. Um Wachstum zu erzielen, investieren Unternehmen und benötigen dafür Barmittel. Außerdem wird Bargeld benötigt, um Schulden zu begleichen. Heutzutage verlangen Inhaber, CEOs und CFOs nach integrierten, flexiblen und robusten Tools, die kurz- und langfristige Entscheidungen unterstützen.

Cashflow-Prognosen und Liquiditätsplanung

Wirtschaftliche Schwankungen erfordern manchmal ein sofortiges Handeln:

- die Fähigkeit zur rechtzeitigen Deckung von Zahlungen

- die Vermeidung ineffektiv eingesetzter Barmittel

- Reduzierung oder Beseitigung kurzfristiger Kreditkosten

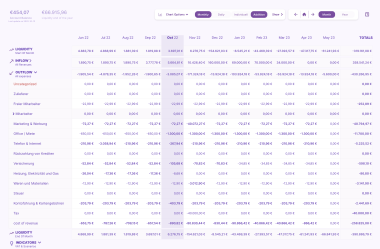

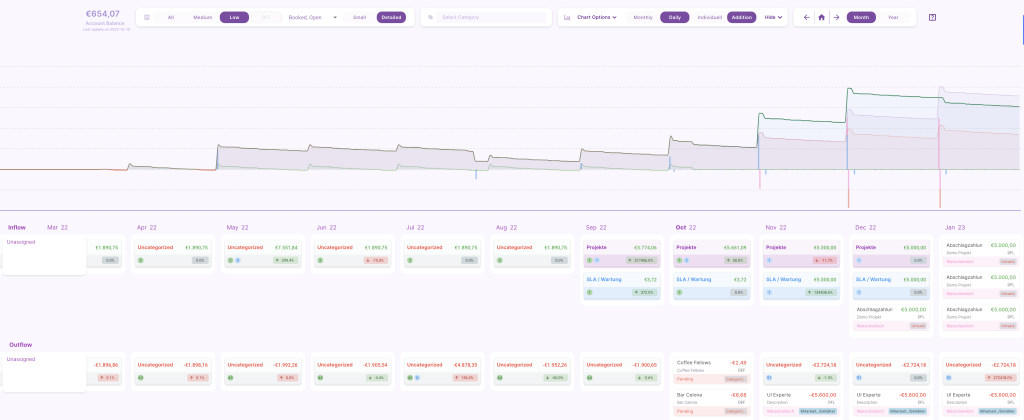

Cashflow-Prognosen projizieren künftige Cashflows und zeigen so Liquiditätsüberschüsse oder mögliche Liquiditätsengpässe auf, die eine Mittelbeschaffung erfordern. Mit einer Liquiditätsplanungs-Software können verschiedene Szenarien und Einflussfaktoren in Liquiditätsplänen erfasst werden, die zu szenariobasierten Mittelzu- und -abflüssen führen. Der Einsatz von Vorhersagefunktionen verbessert die Liquiditätspläne, indem verschiedene Granularitätsebenen auf flexible und automatisierte Weise visualisiert werden.

Die wichtigsten Vorteile einer Liquiditätsplanung Software

1. Genaue und unmittelbare Einblicke in aktuelle und zukünftige Barmittel

Genaue und unmittelbare Einblicke in die aktuelle und künftige Liquidität sind für Unternehmen wichtig, da sie folgende Vorteile bieten.

| Vorteil | Erklärung |

|---|---|

| Verbesserte Entscheidungsfindung | Durch ein klares Verständnis ihrer Kassenlage können Unternehmen informierte Entscheidungen über Investitionsmöglichkeiten, Finanzierungsarrangements und Ausgaben treffen. |

| Bessere finanzielle Planung | Genaue Cashflow-Projektionen helfen Unternehmen bei der Planung ihrer kurz- und langfristigen Finanzbedürfnisse, erkennen mögliche Finanzierungslücken und ergreifen geeignete Maßnahmen, um diese zu adressieren. |

| Verminderte Risiken | Regelmäßige Überwachung des Cashflows und schnelle Reaktionsmöglichkeiten auf Änderungen reduzieren das Risiko, dass Unternehmen in eine finanzielle Schieflage geraten. |

2. Vollständig automatisierte Cashflow-Rechnungen und Liquiditätspläne

Vollständig automatisierte Cashflow-Rechnungen und Liquiditätspläne.

| Grund | Erklärung |

|---|---|

| Schnellere Einsichten | Vollautomatisierte Cashflow-Berichte und Liquiditätspläne ermöglichen es, aktuelle und zukünftige Liquidität schneller und präziser zu erfassen |

| Vermeidung von Fehlern | Automatisierung vermeidet manuelle Fehler bei der Dateneingabe |

| Zeitersparnis | Das Finanzteam kann Zeit sparen, da weniger manuelle Arbeiten erforderlich sind |

| Überwachung und Steuerung | Die vollständige Automatisierung ermöglicht eine bessere Überwachung und Steuerung der Liquidität |

| Effizienz und Transparenz | Die Automatisierung führt zu einer erhöhten Effizienz und Transparenz im Finanzmanagement |

3. Finanzszenarien für zur Modellierung verschiedener Anwendungsfällen

| Kurz | Erklärung |

|---|---|

| Flexibilität | Fähigkeit, verschiedene Finanzszenarien schnell und einfach zu modellieren, um Auswirkungen von Veränderungen im Geschäftsklima oder im Unternehmen zu verstehen. |

| Überwachung | Überwachung von Finanzprognosen und schnelle Reaktion auf Änderungen, um Liquiditätsrisiken zu minimieren. |

Beispiel für Szenarien:

| Szenario | Erklärung |

|---|---|

| Optimistisch | Modellierung eines bestmöglichen Geschäftsergebnisses mit höheren Einnahmen und geringeren Ausgaben als Basis für Budgetierung und strategische Entscheidungen. |

| Pessimistisch | Modellierung eines schlechten Geschäftsergebnisses mit niedrigeren Einnahmen und höheren Ausgaben, um das Risiko von Liquiditätsengpässen abzuschätzen. |

| Basisszenario | Modellierung eines realistischen Geschäftsergebnisses auf der Grundlage von Vergangenheitsdaten und bekannten Trends. Verwendet als Referenz für andere Szenarien. |

| Sonderfälle | Modellierung von unvorhergesehenen Ereignissen wie Naturkatastrophen, Marktschwankungen oder unerwarteten Kosten, um die Auswirkungen auf die Liquidität zu verstehen. |

4. Automatisierte Prozesse, Berechnungen und Visualisierungen

Visualisierungen und KPIs spielen eine entscheidende Rolle bei der Sicherstellung der Effektivität von automatisierten Prozessen, Berechnungen und der Entscheidungsfindung in der Liquiditätsplanung. Visualisierungen bieten eine klare und übersichtliche Darstellung von Daten, die es leicht macht, Trends, Muster und Problembereiche zu erkennen. KPIs (Key Performance Indicators) bieten ein quantifizierbares Maß für die Leistung und ermöglichen es, den Fortschritt in Richtung bestimmter Ziele zu verfolgen. Durch den Einsatz von Visualisierungen und KPIs können Entscheidungsträger die Leistung ihres Liquiditätsplans leicht verfolgen und fundierte Entscheidungen in Echtzeit treffen.

Beispiele für KPIs:

| KPI | Erklärung |

|---|---|

| Liquiditätskennzahlen | Maßzahlen, die das Verhältnis von liquiden Mitteln zu kurzfristigen Verbindlichkeiten anzeigen |

| Cash-to-Cash-Zyklus | Zeitraum zwischen dem Kauf von Rohstoffen und dem Verkauf von Endprodukten |

| Betriebskapitalrendite | Verhältnis zwischen dem Betriebskapital und dem Umsatz |

| Working Capital | Differenz zwischen den kurzfristigen Aktiva und Passiva |

| Kunden-Zahlungszyklus | Zeitraum zwischen Rechnungsstellung und Zahlungseingang von Kunden |

5. Datenzugriff in Echtzeit und eine einzige Quelle der Wahrheit

Datenzugriff in Echtzeit und eine einzige Wahrheitsquelle bedeutet, dass man jederzeit Zugriff auf aktuelle und genaue Daten hat und ein einziges, zentrales Liquiditätsplanungs-System oder eine Liquiditätsplanungs-Software besitzt, die diese Informationen speichert und bereitstellt. Dies ist wichtig, weil es eine bessere Entscheidungsfindung ermöglicht und dazu beiträgt, dass alle Mitarbeiter des Unternehmens mit denselben Informationen arbeiten. Ein Datenzugriff in Echtzeit und eine einzige Quelle der Wahrheit können zu höherer Effizienz, besserer Zusammenarbeit und geringerem Risiko von Fehlern und Missverständnissen führen.